Польський Pekao та різномастий UniCredit. Якою є історія «Сенс Банку», який раніше був «Альфа-Банком Україна»?

100% власником «Сенс Банку», який ще нещодавно називався «Альфа-Банк Україна» і належав підсанкційним росіянам Михайлу Фрідману, Петру Авену та партнерам, 22 липня стала держава Україна в особі Міністерства фінансів. Заступник виконавчого директора МВФ Владислав Рашкован запропонував Forbes опублікувати серію статей щодо історії створення цього банку. Це друга частина. Першу «Від королівського банку Австро-Угорщини до останнього мільярда Фрідмана» можна прочитати тут.

Forbes Ukraine випустив новий номер журналу. Придбати його з безкоштовною доставкою можна за цим посиланням. У журналі: список 250 малих і середніх компаній, лідерство генерала Залужного, падіння мільярдера Жеваго, детальна історія Dnipro-M та загалом майже два десятки текстів.

У першій частині я розповідав про те, як закладалися основи однієї зі складових «Сенс Банку». Я почав здалеку, описавши, як в Україні у 1990-ті з’явилися «Кредитанштальт Україна», «Банк Австрія Кредитанштальт» та «ХФБ Банк Україна». Я зупинився на Мюнхені. Тепер перенесемося до Варшави, а звідти до Мілана, не забувши повернутися до Києва.

Лінія Pekao

Польська Bank Polska Kasa Opieki Spółka Akcyjna (Bank Pekao SA або коротко – Pekao) була заснована рішенням Казначейства Польщі 17 березня 1929 року. Банк надавав послуги польським емігрантам за кордоном. Для реалізації цих завдань за перші 10 років відкрилися філії у Парижі, Буенос-Айресі, Тель-Авіві та Нью-Йорку.

Початок Другої світової війни зупинив плани фінустанови. Щоб не допустити нацистів до банківських рахунків клієнтів, головний офіс банку перенесли до Парижа. Мій польський друг розповідав, як у середині 2000-х він закривав усі філії банку Pekao за кордоном, у тому числі у Парижі.

Після війни та відновлення банківських операцій влада Польщі розглядала можливість закрити банк. Але вирішили скористатися його мережею для залучення грошей польських емігрантів з-за кордону на відновлення країни.

Банк запустив так звані посилки Pekao. З їхньою допомогою поляки з усього світу надсилали гроші, речі, товари на допомогу колишнім співгромадянам. Самі посилки стали дуже відомими та популярними. Це, зокрема, позитивно впливало на розвиток банку. Жаль, що жоден банк в Україні не здогадався до такої кампанії під час війни з РФ.

У 1960-80-х Pekao розвивався як усередині Польщі, так і за кордоном, при цьому все ще залишаючись державним.

Падіння залізної завіси дало великий імпульс розвитку банківського бізнесу в Польщі. Pekao почав розвивати більше корпоративних продуктів, вести інвестиційний бізнес, брати участь як брокер у приватизації, що почалася в Польщі.

У середині 1990-х польська влада почала стимулювати консолідацію на внутрішньому банківському ринку. У 1996 році це призвело до об’єднання навколо Pekao трьох інших невеликих банків: Bank DepozytowoKredytowy, Powszechny Bank Gospodarczy та Pomorski Bank Kredytowy. Спочатку вони об’єдналися у банківську групу Pekao group, а до кінця 1998 року завершили об’єднання. У тому ж році банк досить успішно вийшов на біржу.

Банк Pekao у Варшаві, Польща, 20 березня 2023. Фото Getty Images

У рамках свого розвитку в липні 1997 року Pekao зареєстрував невеликий банк в Україні з головною конторою у Луцьку та назвав його «Банк-Депозитно-Кредитний», на ім’я одного з банків їхньої групи.

Керівництво банку було з Польщі й часто їздило машиною додому до Польщі кілька разів на тиждень. Така назва була у банку до грудня 2000 року, коли в рамках уніфікації брендів групи його все ж таки перейменували на «Банк Пекао» (Україна). Головний офіс ще кілька років після цього знаходився у Луцьку за адресою вул. Данила Галицького, 14 – поряд із польським консульством.

Незважаючи на те, що банк фактично був регіональним, його активи наприкінці 1990-х були трохи більше, ніж 50 млн грн (більше, ніж у «Кредитанштальту України» на той час). Фінустанова вже тоді працювала на торгових операціях, що збільшуються між Західною Україною та Східною Польщею.

У 1998 році польська влада виставила Pekao на приватизацію. Польща була тоді на карті всіх іноземних інвесторів: країна пройшла успішні реформи 1980-х, економіка постійно зростала, й країна була близька до вступу до ЄС.

Декілька найбільших європейських банківських груп, які вирішили розвивати стратегію у Східній Європі, боролися за те, щоб зайти на перспективний ринок, і Pekao був чудовою точкою входу. Тому вони залучили на свій бік провідних інвестиційних банкірів, юристів і консультантів.

Мені розповідали про ту битву керівники кількох груп. Вона мені нагадала історію, описану в книзі «Варвари біля воріт», про операцію навколо RJR Nabisco, що відбулася на 10 років раніше.

У результаті Pekao, другий за величиною банк Польщі, купив італійський UniCredit. Про те, як група дійшла такого рішення, якому також судилося відіграти важливу роль у розвитку банківської системи України, будуть кілька наступних ліній цієї історії.

Лінія UniCredit: генуезькі банкіри

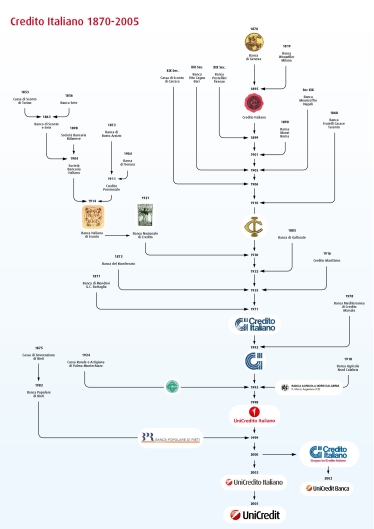

Rolo Banca – один із банків, ДНК якого сформувало сучасну групу UniCredit, створили ще 1473 року. Проте офіційну історіографію групи варто вести від генуезького Banca di Genova, відкритого в 1870 році, а вже в 1895-му перейменованого в Credito Italiano – один з ключових активів майбутньої найбільшої в середині 2000-х банківської групи в Східній Європі.

Мені Генуя дуже близька не тільки тому, що це морське місто – родоначальник банків (перший документально закріплений міжнародний контракт на обмін валют був підписаний в Генуї в 1156 році; тут же в 1407-му почав працювати один з найдавніших банків в Європі – Banco San Giorgio), але й тому, що у 2001-2003 роках я навчався у цьому портовому місті-побратимі моєї рідної Одеси.

Credito Italiano швидко почав розвиватися, у тому числі за допомогою злиття та поглинання.

1895 року до нього приєднався Banca Wonwiller з Мілана, 1899-го – Banca Pestellini з Флоренції, 1901 року – Banca Manzi з Риму. У 1905-1906 роках одразу три банки стали частиною генуезької групи: Banca Meuricoffre з Неаполя, Banca Vito Cagno з Барі, Cassa di Sconto di Carrara з Каррари.

Всі ці банки були створені в середині XIX століття, а їх об’єднання стало зокрема економічним наслідком Рісорджименто (Відродження) – національно-визвольного руху італійців за об’єднання роздробленої Італії, що завершився до 1870-го приєднанням Риму до Італійського королівства.

Credito Italiano обзавівся великою мережею філій по всій країні і в 1907 році переїхав з Генуї в Мілан, відкривши свій знаменитий офіс на piazza Cordusio, в центрі міста.

У період правління Муссоліні банк націоналізували (ще одна націоналізація). Я нічого особливо не знаю про його історію у роки до приватизації у 1993 році, коли Credito Italiano виставили на продаж. З цього моменту розпочалася його стрімка стратегія інтернаціоналізації.

Стратегія, нерозривно пов’язана з роллю однієї особи в історії – Алессандро Профумо, людини, з якою я провів багато часу в дискусії в середині 2000-х.

Профумо почав працювати у банку у 19 років, ще до закінчення університету. Закінчивши навчання у Бокконі, він почав працювати у компаніях – лідерах стратегічного консультування. Спочатку в McKinsey, потім у Bain, і в 1991-му перейшов працювати до свого клієнта – до заснованої в 1838 році італійської страхової компанії RAS (Riunione Adriatica di Sicurtà). Там його призначили керівником банківського та фінансового спрямування.

1993-го саме компанія RAS, за спиною якої стояв німецький страховий гігант Allianz, придбала акції Credito Italiano на приватизаційному аукціоні.

Профумо перейшов у Credito Italiano у 1994 році керівником зі стратегії та планування, через рік зайнявши позицію заступника голови з фінансів. 1997-го став генеральним менеджером банку. У тому році йому виповнилося лише 40 років.

Через 12 років, прийшовши з консалтингу, я став керівником зі стратегії «УніКредит Банку» в Україні, а через чотири роки, у 32 роки, став фінансовим директором і членом правління. Профумо був моєю рольовою моделлю.

Коли я працював в університеті до мого приходу до «УніКредиту», один із кейс-стаді зі злиття, який я розробив для студентів, був присвячений саме Профумо, з яким у мене потім вдалося разом працювати.

Профумо не хотів задовольнятися тим, що Credito Italiano був середнім італійським банком. Він мав досить амбітні імперські мотиви – сильний двигун ринку злиття та поглинання. І він розпочав свою роботу.

Спочатку Профумо замінив менеджмент Credito Italiano, скоротив більшу частину персоналу, значно спростивши та посиливши операційну машину банку. Потім провів два важливі поглинання. Спочатку Credito Italiano купив сильний регіональний рітейл банк – Rolo Banca (його коріння йде в 1473-й), який посилив позиції Credito Italiano в багатих північних районах Італії.

У 1998 році Профумо купив три банки, які на той час формували конкуруючу італійську групу UniCredito. Cariverona Banca, Cassa di Risparmio di Torino та Cassamarca значно підвищили частку ринку Credito Italiano у регіонах Венето, П’ємонті та Тревізо, відповідно збільшивши активи об’єднаної групи на 60%.

У тому ж 1998 році банки Credito Italiano, Rolo Banca, Cassa di Risparmio di Torino, Cariverona Banca, Cassamarca об’єдналися в банківську групу UniCredito italiano (UCI), що зайняла близько 10% локального ринку.

Cassa di risparmio di Trento e Rovereto та Cassa di Risparmio di Trieste приєдналися до них у 1999-му. Офіційно банки закінчили юридичне об’єднання у групу (всі банки приєдналися до Credito Italiano) лише у липні 2002 року.

Італійський банківський ринок наприкінці 1990-х був дуже фрагментованим – лише три банківські групи (San Paolo IMI, Intesa та UCI) мали понад 5% депозитів і кредитів, решта банків була дуже спеціалізованою.

Я вивчав цю тему в аспірантурі університету Генуї та читав річні звіти Центрального банку. Така структура банківської системи була дуже слабкою: або всередині країни мала розпочатися хвиля консолідації, або банки стали б об’єктом для поглинань з боку французьких, іспанських чи німецьких банків. Але Профумо пішов іншим шляхом.

Об’єднавши банки у 2002 році, він одразу їх розділив на три спеціалізовані банки. З 1 січня 2003 року UniCredit Banca з головним офісом у Болоньї став відповідати за розвиток роздрібного банкінгу. UniCredit Banca dʼImpresa з Верони – за розвиток корпоративного банкінгу, а UniCredit Private Banking із Турину керував багатими клієнтами.

У Мілані ж, на piazza Cordusio, як і століттям раніше, знаходився основний офіс групи, яка дуже хотіла перестати бути лише італійською, мріючи стати по-справжньому європейською.

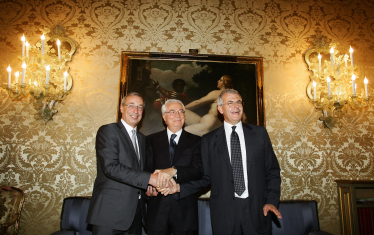

У 1998 році Алессандро Профумо купив три банки, які на той час формували конкуруючу італійську групу UniCredito. Фото Getty Images

Профумо продовжив реалізовувати свою стратегію. Він мені розповідав, як у 1998 році вони разом із McKinsey розробляли стратегію інтернаціоналізації. Одного дня вони поставили на карті циркуль основою в Мілані та провели коло – до яких регіонів можна долетіти туди й назад за один день. Було три альтернативні стратегії: дуже конкурентна західна Європа, особливо незвідана Північна Африка (де вже були присутні французькі банки) і багатообіцяюча Східна Європа, насамперед Польща.

Тут починає складатися пазл, розпочатий на попередніх сторінках: саме в той час, коли Профумо вирішив розвиватися до Східної Європи, польський уряд оголосив про приватизацію Bank Pekao SA.

UCI виграв той приватизаційний конкурс. Так перетнулися лінії італійської групи та польського банку, також вплинувши на подальший розвиток української банківської системи.

Формально з того моменту UniCredit через банк Pekao та Депозитно-Кредитний Банк став незримо присутнім в Україні. Але це був лише початок історії.

Угода з польським урядом була дуже успішною, і Pekao швидко став найяскравішим діамантом у діадемі банків групи UCI на той момент.

Набираючи швидкість та йдучи шляхом польської угоди, у 2000 році Профумо купив на приватизаційних аукціонах у Хорватії Splitska Banka, у Словаччині – Polʼnobanka (пізніше перейменований у Unibanka), у Болгарії – найбільший банк Bulbank.

Незабаром до цих активів Профумо додав покупку американської компанії з управління активами – Pioneer Group, значно посиливши позиції групи і на цьому ринку через офіси у Бостоні, Дубліні та Мілані.

Всі ці угоди зробили UniCredit третьою за величиною західною фінансовою групою Східної Європи. Але амбіції Профумо були масштабнішими. Він чекав відповідного моменту і в 2005 році дочекався: банківські боги принесли йому на блюдечку HVB, який відчував гостру потребу в капіталі через втрати на іпотечному ринку та шукав стратегічного партнера.

Профумо раніше дивився на покупку Commerzbank в Німеччині, але HVB був найкращою метою.

Лінія UniCredit – HVB: німецька сага

VB чудово підходив для завершення пазла стратегії інтернаціоналізації. Нагадаю, що 2005 рік – період розквіту Європейського Союзу, об’єднання, до якого так довго йшли європейські політики, починаючи з Конрада Аденауера, Роберта Шумана та Жана Моне.

Але ні політичне об’єднання, ні запровадження євро декількома роками раніше не допомогли створити пан-європейський банк: усі банки все ще були французькі, італійські, німецькі. Коли 12 червня 2005 року UniCredit зробив пропозицію купити HVB Group (включаючи її частки в BA-CA) за 19 млрд євро ($23 млрд на той час), європейський ринок ожив: угода UniCredit та HVB могла закласти основу консолідації всередині ЄС й привести до створення truly European bank.

Об’єднання створювало четвертий за розміром банк у континентальній Європі (більшими були тільки UBS, Santander, BNP Paribas + британські HSBC, RBS, Barclays, HBOS) і наближало створення дійсно truly European банку.

Подальша стратегія банку включала також потенційне злиття з французьким Societe Generale (я брав участь в аналізі французької групи у 2006-2007 роках, але тоді угода не вийшла. Потім у 2018-му та 2022-му знову були чутки про потенційне злиття, але вже на зовсім інших умовах).

Якби угода з Societe Generale відбулася, для створення панєвропейського банку залишалося б приєднати якусь скандинавську групу типу Nordea. Але такі операції вже не відбулися, і українська історія Групи УніКредит також зненацька вплинула на розвиток європейського банкінгу.

Повернемося до угоди UniCredit – HVB, адже про труднощі перекладу з німецької на італійську почали говорити з першого дня угоди.

Насправді для UniCredit це був вихід до абсолютно нової ліги. Він був італійським банком з великими амбіціями та підтримкою акціонерів. HVB був проблемним банком (у першій частині я розповідав про проблеми з іпотечними кредитами від Hypo Bank) на розвиненому, але фрагментованому німецькому ринку.

Але у банку була сильна експертиза у торговому фінансуванні (підтримка німецького експорту по всьому світу), інвестиційному бізнесі (підтримка великих німецьких корпорацій) та операціях з валютами й цінними паперами по всьому світу (market operations). У всіх цих операціях італійці виглядали дуже регіональними, порівняно зі своїми німецькими колегами.

Коли 12 червня 2005 року UniCredit зробив пропозицію купити HVB Group (включаючи її частки в BA-CA) за 19 млрд євро ($23 млрд на той час), європейський ринок ожив: угода UniCredit та HVB могла закласти основу консолідації всередині ЄС й привести до створення truly European bank. Фото Getty Images

У структурі HVB був BA-CA з його сильними позиціями та 10 млн клієнтів у Східній Європі (включаючи ХФБ Банк в Україні), які чудово доповнювали вже розпочату стратегію UniCredit у цьому регіоні.

У той час, як багато хто бачив переваги від того злиття в 2005 році, на ринку було також багато скептиків. Звучали сумніви щодо можливості інтеграції культур банків (як на мене, культурні відмінності – найбільша проблема й найчастіша проблема неуспішних злиттів).

Існувала думка, що в різних країнах існують різні споживчі звички та очікування щодо банківських послуг, тому в банківському бізнесі локальна експертиза й зв’язки більше визначали успіх банку, ніж приналежність до великої міжнародної групи.

Але Профумо ці побоювання не зупиняли. Він точно був основним активом і драйвером тієї угоди, і ринок його сприймав сильним стратегом та сильним трансформаційним банківським менеджером, тому вірив у успіх злиття.

Після цієї угоди фактично відійшло в небуття ім’я Unicredito Italiano (UCI) і з’явився бренд UniCredit Group, забравши з першого слова останню літеру «о», яка дуже вказували на «італійськість» банку та саме слово «Italiano», додавши слово Group, яке якраз прийшло з HVB Group.

У майбутньому більшість фахівців перестали говорити Group, і на ринку фактично залишилося ім’я UniCredit.

На європейському ринку працював ще один схожий на Профумо банківський менеджер – Герберт Степіч, голова австрійського Raiffeisenbank. Він розпочав свою схожу експансію на ринку Східної Європи. Мені пощастило бути знайомими з обома.

Фактично Профумо та Степіч допомогли сформувати «західну особу» банківської системи Східної Європи.

Однією з проблем європейського банківського ринку тоді була (та й зараз усе ще є) відмінність у регуляторних підходах у різних країнах. Для того, щоб проходити всі дозвільні процедури в регуляторних органах та антимонопольних комітетах, банківські групи наймають професійних юристів, які знають свою справу.

Попри це, проблема прийшла з боку, з якого не чекали – з Польщі.

Справа в тому, що в покупці UniCredit групи HVB польський регулятор KNF побачив порушення приватизаційного аукціону від 1999 року, на якому UCI купив Bank Pekao SA. Виявилося, що купивши тоді банк, UniCredit пообіцяв не купувати нові банки в Польщі протягом 10 наступних років.

Зроблено це було для того, щоб подальша експансія групи не призвела до повалення з п’єдесталу найбільшого банку Bank PKO BP, мажоритарним акціонером якого був польський уряд.

Купуючи HVB, Профумо фактично порушував цей пункт угоди, оскільки у Польщі HVB володів четвертим за величиною банком BPH. І як наслідок, дуже жорсткий регулятор KNF відмовив UniCredit у відповідності угоди.

Вийшов скандал, оскільки Польща лише 2004 року стала членом ЄС і вже починала диктувати свої правила. Довелося втрутитися Європейській комісії, і знайшлося рішення, яке також включало питання щодо України.

Справа наліво: Генеральний директор UniCredito Italiano Алессандро Профумо, голова Capitalia Чезаре Джеронці та Дітер Рампл, голова другого за величиною банку Німеччини HypoVereinsbank (HVB), потискають один одному руки після того, як правління італійських банків Unicredit і Capitalia дали зелене світло злиття для створення найбільшого банку в зоні євро за ринковою капіталізацією, 20 травня 2007 р. в Римі. Фото Getty Images

У результаті KNF вирішив дати згоду на угоду злиття італійського та німецького банків, але поставив кілька термінів відкладення. Один із них стосувався BPH – UniCredit Bank зобов’язався розділити BPH на дві частини. Одну з них продати стратегічному інвестору, а іншу йому дозволили об’єднати з Bank Pekao SA таким чином, щоб Pekao BP все ще залишався найбільшим банком на польському ринку і «честь польської держави» не була б осоромлена.

Обидві операції були завершені в 2007 році, одна з частин банку була продана американській GE Money.

Іншою відкладною умовою KNF була вимога, щоб Bank Pekao SA формально відповідав за бізнес Групи UniCredit «на схід від Варшави». Спершу була ідея, що це буде Україна, Білорусь, можливо, країни Балтії. Росія до цього пулу не входила. Але в Білорусі банку група не мала. У Литві, Латвії та Естонії були невеликі банки.

У цій ситуації за банком Pekao залишився формальний контроль тільки в Україні, де на кінець 2005 року працювало два банки групи: «Банк Пекао» (Україна) з центром у Луцьку та філією у Києві та «ХФБ Банк Україна», який працював у Києві та ще кількох українських містах і яким володів німецький HVB Group.

Подальшу історію пригоди польських, німецьких та італійських банкірів в Україні ви дізнаєтесь у третій частині цього історичного нарису.