Аналітики зафіксували перше після Shanghai скорочення ETH у стейкінгу – ForkLog UA

- Зростання кількості випадків виходу валідаторів зі стейкінгу Ethereum сповільнило емісію.

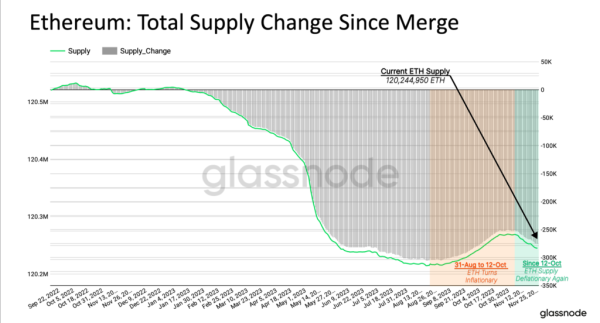

- Разом зі збільшенням темпів спалювання монет у світлі зростаючої мережевої активності інфляція змінилася дефляцією.

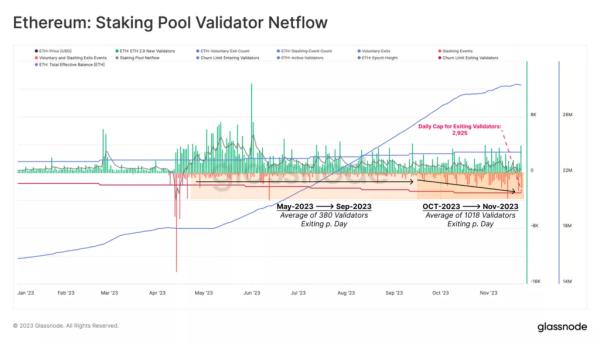

З жовтня в Ethereum спостерігається підвищення кількості валідаторів, які виходять, що призвело до скорочення заблокованих у стейкінгу монет і сповільнило емісію. На це звернули увагу в Glassnode.

The growth rate of the #Ethereum validator set has slowed in recent weeks as an increasing number of validators voluntarily exit, slowing the rate of ETH issuance.

Alongside increasing ETH burnt via EIP1559 due to growing network activity, the ETH supply has turned… pic.twitter.com/xMrQRe7opO

— glassnode (@glassnode) November 28, 2023

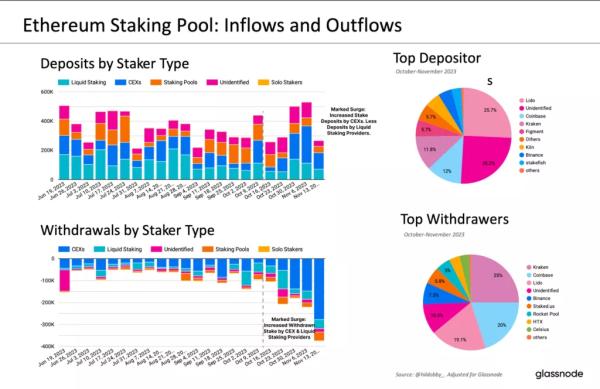

Після активації Shanghai спостерігався сплеск валідаторів, які виходили зі стейкінгу. Останні отримували накопичені винагороди та могли поміняти провайдера послуги.

З травня по вересень кількість таких учасників на добу в середньому становила 380. З початку жовтня ця величина зросла до 1018 (на піку 2925). Аналітики пов’язали сплеск зі зростанням ціни Ethereum.

Джерело: Glassnode.

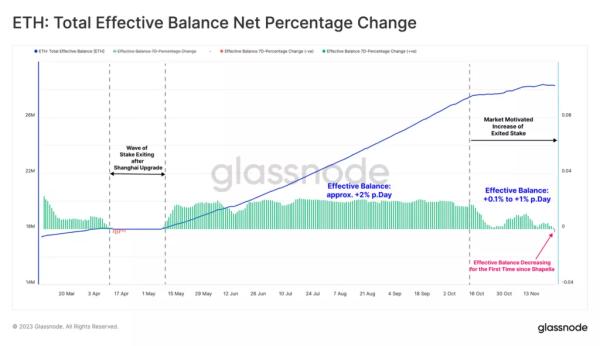

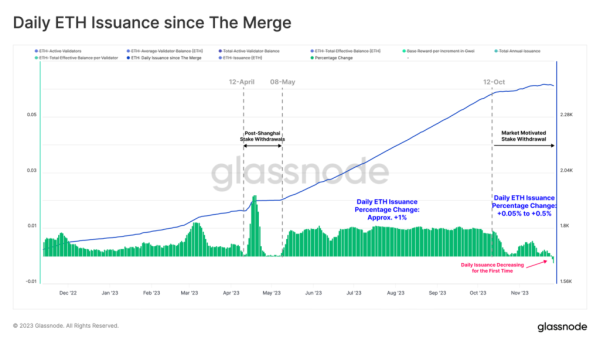

На тлі вищезгаданої тенденції добові темпи зростання ETH у стейкінгу сповільнилися з 2% у травні до 0,1-1% із середини жовтня. В останні дні вперше після активації Shanghai стали негативними.

Джерело: Glassnode.

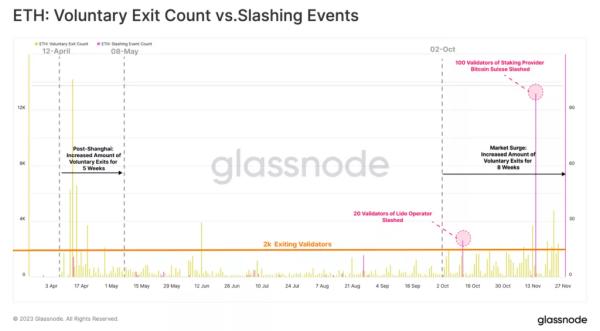

Вихід валідаторів мав загалом добровільний характер. За розглянутий період відбулося тільки два епізоди слешингу (20 і 100 валідаторів Lido Finance і Bitcoin Suisse відповідно).

Джерело: Glassnode.

Фахівці визначили, що валідатори, які «виходять», насамперед пов’язані з CEX (тут домінують Kraken і Coinbase) і LSD-провайдерами (Lido Finance). Аналітики пояснили, що згадані гравці також лідирують і за притоками коштів у стейкінг.

Джерело: Glassnode.

Аналітики запропонували чотири пояснення такої поведінки:

- прагнення перевести активи з CEX до LSD-провайдерів (можливо, через збереження регуляторної невизначеності);

- переорієнтація на більш безпечні активи на кшталт казначейських облігацій США на тлі їхніх збільшених прибутковостей;

- перевага ліквідності в очікуванні розвитку висхідного тренду на відміну від блокування активів у стейкінгу.

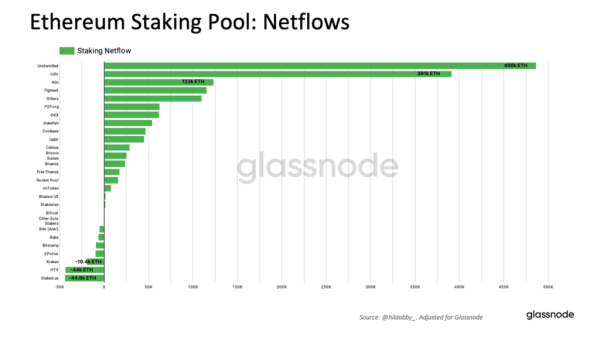

У розрізі чистих змін Lido Finance продовжив зміцнювати домінування — після Shanghai протокол залучив 391 000 ETH. Негативна динаміка серед CEX зафіксована у HTX (-44 000 ETH) і Kraken (-19 400 ETH).

Джерело: Glassnode.

Добові темпи емісії Ethereum, яка залежить від кількості активних валідаторів, у перерахунку в середньому за останні сім днів сповільнилися до 0,5%. В останні дні показник став негативним.

Джерело: Glassnode.

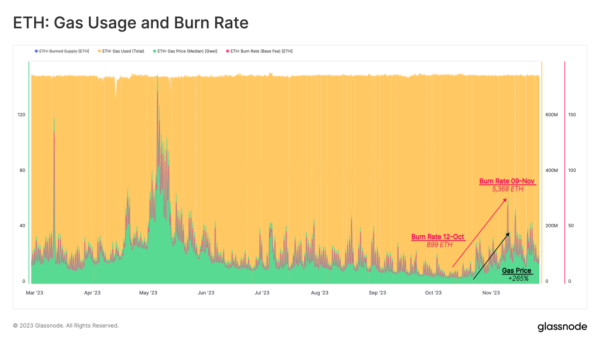

На тлі збільшеної мережевої активності спалювання комісій у рамках EIP-1559 перевищило емісію. У результаті інфляція в мережі змінилася дефляцією. Якщо 12 жовтня за добу спалювалося 899 ETH, то 9 листопада показник підскочив до 5368 ETH. Це супроводжувалося збільшенням вартості газу на 265%.

Джерело: Glassnode.

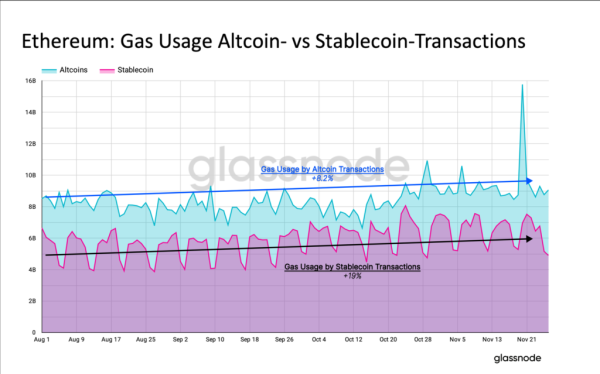

Аналітики звернули увагу, що зростання мережевої активності останніми тижнями не було пов’язане з транзакціями з DeFi та NFT — за останні чотири місяці їхня кількість впала на 57% і 3% відповідно.

Цього разу драйвером стали переведення токенів і стейблкоїнів. За останні три місяці показники зросли на 8,2% і 19% відповідно.

«Це свідчить про те, що в міру зростання впевненості в силі ринку відбувається потенційна легка ротація капіталу в бік більш довгострокових активів», — пояснили фахівці.

Джерело: Glassnode.

Після хардфорка London ETH перейшов від чистої інфляції до стану рівноваги та дефляції. У період із серпня до жовтня внаслідок зниження мережевої активності темпи зростання пропозиції знову стали позитивними.

В останні тижні внаслідок як зниження темпів емісії, так і збільшення обсягів спалюваних комісій кількість монет в обігу знову почала скорочуватися.

Джерело: Glassnode.

Раніше аналітики оцінили вплив ліквідного стейкінгу Lido на Ethereum.

Нагадаємо, глава відділу досліджень Standard Chartered Джеффрі Кендрік спрогнозував зростання ціни другої за капіталізацією криптовалюти до $8000 до кінця 2026 року.