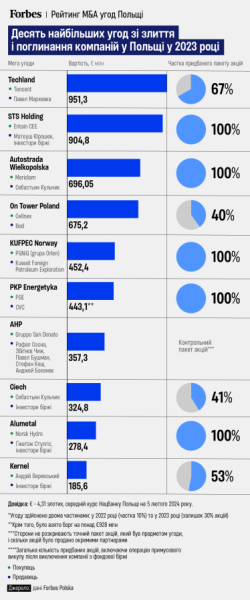

Які угоди зі злиття та поглинання були найбільшими у Польщі за 2023 рік. Рейтинг Forbes Polska

На ринку злиттів та поглинань компаній у Польщі у 2023 році у центрі уваги були сфери ігор, енергетики, споживчих товарів та «зеленої» трансформації. Першу скрипку зіграли польські приватні підприємці – вони ніколи не були такими активними. Forbes Polska зробив рейтинг 10 найбільших M&A угод Польщі за минулий рік

Злиття та поглинання компаній вважаються хорошим барометром того, куди рухається економіка. Рейтинг 2023 року дає привід говорити про покращення, якщо порівнювати його з десяткою 2022-го.

У 2022 році рейтинг M&A Польщі закрила угода на суму €127,61 млн. 2023-го ж року нижнім порогом для потрапляння у десятку стали €185,61 млн, які засновник найбільшого українського агрохолдингу Kernel Андрій Веревський віддав за делістинг агрокомпанії.

Forbes Polska не вдалося включити в рейтинг-2023 дві великі угоди: придбання Velvet Care BC Partners і Becherovki Maspex. Компанії не захотіли розкривати вартість цих покупок.

Війна в Україні та бізнес у Польщі

Активність інвесторів особливо вражає, якщо порівнювати з ситуацією у світі. «Коли в Польщі було стабільне зростання на 5-10%, вартість M&A угод на ринках США та Європи впала на 30%. Це не може не тішити», – каже Яцек Хведорук, керівний директор і партнер Rothschild & Co.

На це вплинуло те, що інвестори вже капіталізували російську агресію в Україні. Інфляція та здорожчання вартості грошей залишається проблемою. Найбільшим економікам світу знадобилося більше часу, ніж очікувалося, щоб впоратися з інфляцією.

Висока вартість грошей вплинула не лише на бізнеси, які приносили стабільні, але невисокі прибутки (нерухомість, логістика, інфраструктура). Зачепила вона й технологічний сектор, який втратив частину підтримки венчурного капіталу. Інфляція стала нічним кошмаром і для споживачів. Результат цього – показники компаній споживчих товарів і B2B-фірм, які їх обслуговують.

Але ці несприятливі обставини не завадили Павлу Мархевці здійснити рекордну угоду з продажу контрольного пакету акцій своєї компанії Techland, яка створила серію ігор «Dying Light». Точна вартість придбання китайською Tencent не розголошується, але другого за величиною розробника ігор у Польщі оцінюють у близько €2 млрд.

Поні Ма Хуатенг, голова та головний виконавчий директор Tencent Holdings Ltd., відвідує ІТ-саміт в Китаї (Шеньчжень) в гостьовому будинку Wuzhou Guest House Фото Getty Images

Аналогічним чином Матеуш Юрошек продав найбільшу польську букмекерську контору STS Holding. Британська група Entain, яка консолідує ринок азартних ігор, запропонувала €904,87 млн за всю компанію, що перевищує навіть рекордну оцінку STS під час ковідного буму.

«Завжди знайдеться покупець на хороші активи. В економіці зʼявилася група талановитих людей – підприємців, менеджерів, радників, які здатні побудувати дійсно великий і помітний бізнес», – коментує Міхал Токарський, партнер і керівник департаменту фінансового консалтингу компанії Deloitte.

Гігант виводить компанію з біржі

«Низькі оцінки фондового ринку сприяли ринку злиттів і поглинань з точки зору покупців. Підприємці або фонди, які думали про продаж компаній, навряд чи розглядали IPO, а інвестори прочісували фондову біржу в пошуках привабливих інвестиційних можливостей», – пояснює Павел Буковінський, партнер EY.

Таку можливість помітив Себастьян Кульчик, який зібрав понад 95% акцій Ciech і перебуває в процесі делістингу компанії з фондової біржі. Наскільки привабливим може бути цей крок, найкраще свідчить аналогічна стратегія Міхала Соловова, найбагатшого поляка.

У період з 2014-й по 2018-й Соловов організував делістинг трьох своїх найважливіших активів: Synthos, Cersanit і Barlinek. З тих пір йому вдалося майже подвоїти вартість цих активів, як і дивідендів, які він міг виплатити собі як 100%-вий акціонер.

«Новою тенденцією стали угоди в промисловому секторі, внаслідок розміщення виробництв в Центральній Європі, повʼязаного з викликами ESG та переходом на чисті технології», – розповідає Яцек Хведорук з Rothschild & Co.

Придбання Ecowipes фондом Cornerstone підпадає під цю категорію. Очікується, що виробник біорозкладаних серветок, який замінив пластик паперовою масою, зможе масштабуватися з новим власником.

Друга така угода – купівля компанії Pfleiderer, виробника деревʼяних плит для західноєвропейських виробників меблів і будівельних матеріалів. У цьому випадку для покупки бізнесу свої зусилля обʼєднали великий польський підприємець з меблевої галузі Богдан Качмарек та фонд Innova.

«Через «зелений» перехід і повʼязану з ним невизначеність щодо технологій майбутнього оцінки активів у промисловому секторі низькі. Це можливість для великих польських підприємців вигідно інвестувати кошти, які приносить їм основний бізнес», – пояснює Яцек Хведорук з Rothschild & Co., який надавав консультації з приводу купівлі Ecowipes і Pfleiderer.

10 найбільших M&A угод Польщі у 2023 році. Рейтинг Forbes Polska Фото інфографіка Forbes Україна

10 найбільших угод злиття і поглинання

1. Techland. Покупець: Tencent (€951,27 млн)

Продавши контрольний пакет акцій (67%) Techland китайській Tencent, Павел Мархевка здійснив найбільшу угоду зі злиття та поглинання 2023 року. Засновник Techland скористався світовою тенденцією консолідації ігрового сектора, де вже давно йдуть жорсткі перегони між Sony, Microsoft і Tencent.

Китайці програють цю гонку та найрішуче налаштовані на боротьбу. У Польщі їм не було де розігнатися, оскільки окрім CD Projekt, яка недоступна для покупки, не було компаній достатнього розміру. Тільки вихід гри «Dying Light 2» змінив це.

Через нововведення в Китаї Tencent доклала багато зусиль, щоб вийти за межі китайського ринку ігор, який вона активно опановувала. В середині грудня 2023 року китайський уряд, серед іншого, заборонив винагороджувати гравців за щоденний вхід у гру і заохочувати користувачів до трансляції ігор у прямому ефірі. Це вплинуло на акції Tencent, яка тоді втратила $80 млрд капіталізації.

Щоб диверсифікувати свій бізнес, компанія створила у Каліфорнії студію Lightspeed, яка працює над грою «Last Sentinel». Покупка Techland, яка розробляє нову франшизу фентезійних ігор, добре вписується в стратегію Tencent розвитку оригінальної інтелектуальної власності в секторі консольних ігор AAA за будь-яку ціну.

«Ви можете бачити, що вона намагається рухатися швидше та інвестувати в ігри агресивніше, ніж її іноземні конкуренти», – підсумував цю стратегію Серкан Тото, керівник консалтингової фірми Kantan Games, що спеціалізується на іграх.

2. STS Holding. Покупець: Entain CEE (€904,87 млн)

Біржова пригода найбільшої польської букмекерської компанії STS тривала всього два роки. Але Матеуш Юрошек, її засновник, не міг втратити таку нагоду. Лондонська група Entain, яка консолідує сектор азартних ігор, оцінила STS у €904,87 млн. Це більше, ніж вона коштувала наприкінці ковідного буму. Зрештою, британці заплатили €626,45 млн за 69% акцій, які належали родині Юрошеків.

Британській групі, яку заснували чотири американських підприємці на чолі зі Стівом Барлоу, вже понад 20 років. Її історія почалася з покупки німецького онлайн-казино Casino-Club. З тих пір компанія виросла в основному завдяки поглинанням у США, Канаді, Хорватії та Нідерландах.

Ця угода дасть нагоду Матеушу Юрошеку зайнятися розвитком одного з найбільших фемілі-офісів у країні (забудовник Atal – це ще один великий актив родини). Після залучення майже €464,03 млн готівкою можливості платформи сімейних інвестицій значно зросли.

3. Autostrada Wielkopolska. Покупець: Meridiam (€696,05 млн)

Ян Кульчик асоціювався насамперед з двома речами: приватизацією та автомагістраллю до Німеччини. Першого напрямку вже давно немає, а тепер його син Себастіан позбувся й другого, зробивши останній крок, щоб впорядкувати майно родини.

Продаж дорожньої компанії Autostrada Wielkopolska тягнувся довго, але врешті-решт її придбав французький фонд Meridiam, що спеціалізується на інвестиціях в інфраструктуру, за €696,05 млн.

У 2005 році Тьєррі До заснував Meridiam за підтримки AECOM Technology та групи Crédit Agricole і зараз управляє активами на суму майже $18 млрд на трьох континентах. Фонд вже був присутній на польському ринку як акціонер компаній, що управляють платними ділянками автомагістралі А2.

Великопольська автомагістраль, якою проїжджають сотні транспортних засобів, зареєстрованих в Україні або тих, що везуть гуманітарну допомогу для громадян України. Фото з Facebook сторінки Autostrada Wielkopolska

Завдяки інвестиції в інфраструктуру Себастіан Кульчик має непоганий рантьє-бізнес, який минулого року приніс йому близько €70 млн чистого прибутку. Але цей результат не завжди був таким хорошим, термін дії концесії закінчується в 2037 році, а вкладений в неї капітал залишався замороженим.

Ця угода дозволила Себастіану Кульчику розблокувати кошти і нарешті влаштувати інвестиційну групу на свій лад. Над цим він почав працювати ще до закриття угоди з французами. Навесні він оголосив про свій план поглинути хімічну компанію Ciech, яка стала його основним бізнес-активом після продажу автомагістралі.

4. On Tower Poland. Покупець: Cellnex (€675,17 млн)

Ця угода відбулася в два етапи. В 2022-му французький мільярдер Ксавʼє Ньєль (Iliad) продав 10% своїх акцій в польській компанії телекомунікаційної інфраструктури On Tower Poland іспанській фірмі Cellnex, якій вже належало 60% On Tower. Минулого ж року іспанський мобільний оператор придбав решту 30% і тепер володіє польською компанією одноосібно. Загальна сума обох угод становить €675,17 млн.

Ньєлю вдалося заробити на цьому продажу €53,36 млн, а от оцінка Cellnex впала на 20% в результаті здорожчання боргу. Ситуація погіршилася настільки, що акціонери звільнили ключових менеджерів і змінили стратегію компанії.

Тепер Cellnex має намір мінімізувати придбання та зосередитися на скороченні боргу. Компанія також розглядає можливість виведення інвестицій і повного продажу активів в Ірландії та Австрії, як заявив її новий керівник Марко Патуано.

Очевидно, що польська телекомунікаційна інфраструктура поки що розглядається як ключова інвестиція.

5. KUFPEC Norway. Покупець: PGNiG (Orlen Group) (€452,43 млн)

PGNiG і Lotos (яка також входить до складу Orlen Group) вже сім років збирають активи з видобутку на норвезькому шельфі. Придбання KUFPEC у Kuwait Foreign Petroleum Exploration є девʼятим придбанням Orlen на цьому ринку. Компанія володіє частками в 11 ліцензіях та пʼяти родовищах, і в результаті цієї угоди виробничі потужності всієї польської групи збільшилися на понад 1 млрд м³ природного газу на рік, до понад 4 млрд м³.

Це дасть змогу Orlen заповнити половину газогону Baltic Pipe газом власного видобутку. При цьому такий обсяг видобутку кваліфікує Orlen як великого європейського виробника вуглеводнів.

Після цієї угоди у компанії загалом налічується 94 концесії в Норвегії. Це пʼятий найкращий показник у країні. А якщо говорити про видобуток газу та нафти в Норвегії, то польський національний чемпіон піднімається з 10-го на 8-ме місце.

6. PKP Energetyka. Покупець: PGE (€443,15 млн*)

Примусова транзакція, яка є скасуванням угоди 2015 року, коли фонд CVC взяв під контроль PKP Energetyka, оператора електричних мереж. Спочатку політики партії «Право і справедливість» намагалися через суд повернути компанію у власність польського капіталу. Коли це не вдалося, почали домовлятися про купівлю енергетичного активу. Вони досягли своєї мети за сім років після того, як CVC купила PKP.

Ці сім років під контролем приватного капіталу були найкращими в історії компанії. Фонд інвестував у її модернізацію €881,67 млн, тобто у два з половиною рази більше, ніж сума, за яку він купив PKP. За цей час компанія перейшла з аналогових на цифрові рішення, завдяки чому значно покращила свої робочі параметри.

Кількість аварій зменшилася з 331 у 2015 році до 14 у 2021-му, а показник відключень електроенергії знизився у понад тричі. Крім того, тягову енергію для потягів почали виробляти з відновлюваних джерел – сонячних панелей і вітряків.

З метою модернізації бізнесу CVC не побоявся агресивно використовувати борг, який зріс з €440,83 млн до €1,22 млрд. Але це принесло свої плоди: до приватизації компанія генерувала близько €16,24 млн на операційному рівні, нині показник підскочив до €76,56 млн.

* Крім того, було припущення про борг у розмірі €928,07 млн

7. AHP. Покупець: Gruppo San Donato (€357,3 млн)

Найбільшу польську компанію, що надає кардіологічні послуги, поглинає італійська Gruppo San Donato (GSD), найбільша мережа лікарень на Апеннінському півострові, яка щорічно приймає понад 5,4 млн пацієнтів і виконує понад 14 млн процедур. Для AHP, яку заснували чотири лікарі з Сілезії, ця угода нарешті поклала край пошукам інвестора, які тривали понад сім років.

Мережа кардіологічних клінік AHP розпочала революцію в лікуванні чорної хвилі інфарктів у Польщі. Це вдалося зробити завдяки інноваційній процедурі в інвазивній кардіології, яка полягає в імплантації стентів у артерії, щоб зменшувати закупорення. Після цього зникла потреба у великих лікарнях із операційними блоками. Досить було невеликих центрів, розкиданих по всій Польщі, що скорочувало час на довезенння пацієнтів.

Високий попит на ці послуги призвів до «перевиконання», тобто виконання процедур поза бюджетом, виділеним Національним фондом здоровʼя, який їх фінансував. Це стало причиною збитковості компанії у 2017 році.

Потім почалася відбудова бізнесу – ще й досить успішна. За останні три роки компанія збільшила органічний дохід у два з половиною рази, а показник EBITDA у 2022-му склав €30,39 млн.

8. Ciech. Покупець: Себастіан Кульчик (€324,8 млн)

Кульчику знадобилося пів року, щоб переконати інвесторів біржі віддати йому повний контроль за компанією. Акціонери вважали, що якщо мільярдер бачить можливість заробити більше, повинен запропонувати вищу ціну. Зрештою, перетягування каната виграв Кульчик.

CIECH – міжнародна хімічна група, що розвивається і має сильні позиції на світовому ринку.

Цьому сприяв той факт, що вся хімічна промисловість боролася зі зростанням витрат через підвищення інфляції, заробітної плати і цін на сировину. Скинути цей тягар на клієнтів, які купують кальциновану соду (основний продукт, що випускається компанією) у Ciech, не вдалося, тому що на додачу до цього знизився попит на листове (шибове) скло (для його виробництва потрібна сода).

Не допомогло навіть падіння цін на енергоносії, адже у Ciech були занадто великі запаси газу, закупленого раніше. В результаті в першому півріччі компанія показала слабші фінансові результати: EBITDA впала на 15% і було зафіксовано чистий збиток (-€3,94 млн). Це стало останнім аргументом для продажу компанії мільярдеру. Нині на компанію чекає реструктуризація.

9. Alumetal. Покупець: Norsk Hydro (€278,42 млн)

«Найзеленіша» покупка у цьому рейтингу. Норвезька компанія Norsk Hydro поглинула Alumetal, публічну компанію, яку відродив Гжегож Стулгіс, фінансист та інвестиційний радник Credit Suisse. Понад 20 років тому це були занепалі заводи без власника. Стулгіс перетворив їх на сучасного постачальника напівфабрикатів з алюмінію для автомобільної галузі.

Alumetal на ринку вирізняло те, що компанія отримувала сировину шляхом переробки алюмінієвого брухту. Можливо, 20 років тому це не мало великого значення, але в умовах зеленої трансформації компанія стала бажаним активом. Особливо для таких компаній, як Hydro, яка виробляє алюмінієві сплави з бокситів на великих енерговитратних сталеливарних заводах, які продукують потужний вуглецевий слід.

10. Kernel. Покупець: Андрій Веревський (€185,61 млн)

Найсуперечливіша угода в цьогорічному рейтингу. Український агробізнесмен Андрій Веревський (колишній прихильник проросійської «Партії регіонів») вирішив скористатися поганою оцінкою одного з найбільших виробників соняшникової олії та експортерів зерна. Він запропонував інвесторам Варшавської фондової біржі €4,29 за акцію, тобто ціну з часів, коли російські війська оточили Київ і були на межі завоювання України (до вторгнення акції коштували €12,99). Але пропозиція Веревського не викликала особливого ентузіазму у інвесторів.

У своїй боротьбі з інвесторами Веревський скористався положеннями законодавства Люксембургу, де була зареєстрована компанія, щоб вивести компанію з ВФБ. Незважаючи на погрози та ризик судової тяганини, йому вдалося зібрати 74% компанії.

Мільйонер вирішив ще більше сколихнути ринок, випустивши понад 200 млн додаткових акцій по €0,26 кожна, які міг купити лише він, як мажоритарний акціонер. Тим самим Веревський розбавив частки «непокірних» акціонерів, а його частка виросла до 93%.

Для остаточного успіху українському олігарху бракує лише згоди Управління фінансового нагляду Польщі (KNF) на делістинг. Однак суд продовжив провадження, щоб перевірити, чи не було порушено права акціонерів у всьому процесі.