Про дедоларизацію вкладів та політику високих ставок, якими пишається голова НБУ Андрій Пишний. Чи насправді все так?

З цікавістю прочитав інтерв’ю голови Нацбанку Андрія Пишного для Forbes Ukraine, яке було присвячене його здобуткам за перший рік головування регулятором. Пишному дійсно є чим пишатися за цей рік: помітне зростання довіри до гривні, збільшення золотовалютних резервів при досить «активній» курсовій політиці і приборкання інфляції. Хочу відреагувати на деякі висвітлені головою НБУ тези, щодо яких маю іншу думку. Обмежуся темами попиту на долар та політики високої гривневої ставки.

Дедоларизація вкладів – це успіх?

У своєму інтерв’ю голова НБУ пишається дедоларизацією банківських вкладів. Спробую провести невеликий фактчекінг, чи справді це привід для гордості. Питання вкладів бізнесу винесу за дужки – там так усе зарегульовано, що статистика правди не покаже.

Інша справа – вклади населення. Розглянемо три групи вкладів та спробуємо знайти там якусь особливу дедоларизацію.

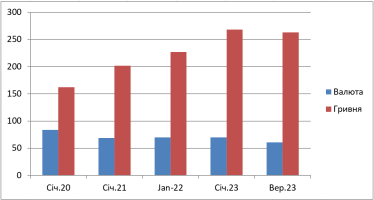

Вклади до 200 000 грн (середній залишок – 9440 грн)

Вклади такого розміру – це 97% від кількості усіх вкладів у банківській системі України (не рахуючи категорії до 10 грн).

З початку 2023 року відбувалося зменшення валютних вкладів, що ніби натякає на дедоларизацію. Але тут також спостерігається зменшення і гривневих вкладів, хоча не таке суттєве.

Висновок напрошується не зовсім втішний. Ймовірно, маємо ситуацію, як у тому сумному жарті про останній ступінь бідності, «коли треба продавати долари».

Вклади в банки на суму від 10 до 200 000 грн, млрд грн екв*

* Валютні вклади на початок 2020–2022 років перераховані за курсом 36,6 грн/$ США для кращої візуалізації динаміки. Для порівняння динаміки серед наведених даних немає даних Ощадбанку. Дані на перше число місяця. Джерело даних: НБУ.

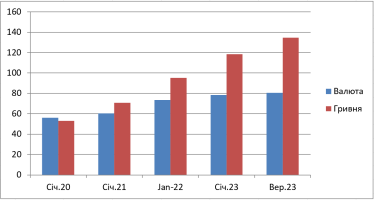

Вклади 200 000–600 000 грн (середній вклад – 326 000 грн)

Тут спостерігається приблизно однаковий рівень зростання гривневих вкладів (+25–33% за рік) протягом чотирьох років, при чому зростання 2023-го поки що виглядає повільнішим.

Доларові вклади історично теж зростають, але меншими темпами (5–7% на рік). Тож маємо просто продовження багаторічної тенденції.

Вклади в банки на суму від 200 000 до 600 000 грн, млрд грн екв*

* Валютні вклади на початок 2020–2022 років перераховані за курсом 36,6 грн/$ США для кращої візуалізації динаміки. Для порівняння динаміки серед наведених даних немає даних Ощадбанку. Дані на перше число місяця. Джерело даних: НБУ.

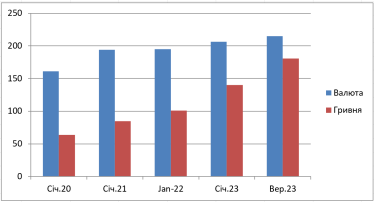

Вклади від 600 000 грн (середній вклад – 1,9 млн грн)

Картина виглядає найбільш динамічною. Валютні вклади хоч і приростають, але неохоче. Гривневі вклади з початку року збільшилися майже на 30%.

Однак не поспішав би робити висновки про те, що власники «найбагатших» вкладів стали раптом більше довіряти гривні. Припускаю, що такий приріст «великих» гривневих вкладів частково повʼязаний із фінансовими наслідками наших бойових втрат на фронті.

Вклади в банки на суму від 600 000 грн, млрд грн екв*

* Валютні вклади на початок 2020–2022 років перераховані за курсом 36,6 грн/$ для кращої візуалізації динаміки. Для порівняння динаміки серед наведених даних немає даних Ощадбанку. Дані на перше число місяця. Джерело даних: НБУ.

Якщо коротко говорити про досягнення НБУ з дедоларизації, то добре, що тренд на збільшення частки банківських вкладів у гривні не змінився. В умовах великої невизначеності (а в таких умовах у нас рефлекторно купують долари), це можна вважати досягненням.

Хоча про загальну дедоларизацію це, на жаль, не свідчить (більше деталей дивіться в кінці тексту).

Наскільки виправдана жорстка монетарна політика НБУ (високі ставки в гривні)?

Голова НБУ виправдовує політику високих гривневих ставок тим, що вклади в гривневі депозити мають «конкурувати з валютою». Іншими словами, за низьких гривневих ставок люди б побігли зі своїми гривнями не в депозитні установи, а до обмінних пунктів. Відповідно, Нацбанку довелося б витрачати більше золотовалютних резервів на підтримку стабільного курсу гривні.

У теорії – так, голова НБУ має рацію, дискутувати тут важко. Але, як на мене, треба.

По-перше, українці дуже швидко вчаться. Досвід останнього року їх навчив, що інвестиції в долар – це лотерея, в якій можна і програти.

По-друге, не так вже багато українців вклали в гривневі депозити, щоб можна було виправдати «політику дорогої гривні».

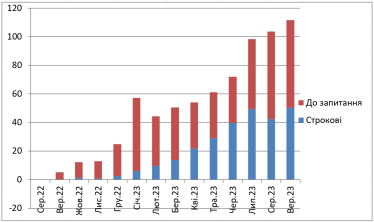

Тож якщо ми подивимося на динаміку гривневих вкладів фізичних осіб, побачимо, що загальні вклади (включаючи ті, що до запитання, тобто які майже не приносять відсотків) із середини минулого року невпинно зростали.

НБУ наполягає на гіпотезі, що цю динаміку підтримало стимулювання банків збирати більше «високодохідних» строкових депозитів. Але не факт, що динаміка гривневих вкладів була б значно гіршою без високодохідних вкладів.

Схоже, що «дорогі» гривневі депозити конкурували не з доларами, а з дешевими «вкладами до запитання». Принаймні, бачимо, коли зростання строкових депозитів припинилося в останні два звітні періоди, загальні гривневі вклади продовжували зростати.

Гривневі вклади населення в банках, зміна у порівнянні з 01/08/22, млрд грн. Джерело даних: НБУ. Дані на перше число місяця.

Але навіть якщо уявити, що населення замість вкладень у строкові депозити пішло б виключно в долар, це б збільшило попит на нього на 44 млрд грн, або на $1,2 млрд. Це за дев’ять місяців 2023 року, що приблизно дорівнює доларовим інтервенціям Нацбанку за один–два тижні.

І от заради цих двох тижнів ми маємо вже понад рік захмарну облікову ставку? І заради цього Мінфін витрачає мільярди бюджетних коштів на обслуговування дорогого державного боргу? Питання дуже дискусійне.

Ще раз про «дедоларизацію» та політику високих ставок

«Дедоларизація» серед населення відбувається здебільшого на банківських рахунках (тут Пишний має рацію). Бо тримати долари в банках сьогодні десь так само «вигідно», як і під подушкою – на відміну від гривні.

Якщо ж проаналізувати динаміку вкладів населення в доларах та гривні з початку року, то статистика тут – на користь нацвалюти США.

Так, динаміка останніх місяців дійсно свідчить про збільшення привабливості гривні. Але внесок у це високодохідних депозитних ставок не є очевидним. Адже, як показано вище, зростання гривневих вкладів останніх двох місяців відбувалося не внаслідок дорогих строкових депозитів, а внаслідок збільшення «дешевих» вкладів до запитання.

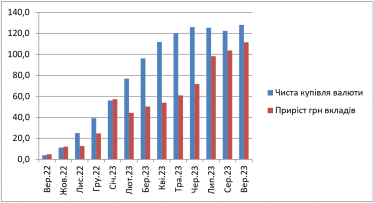

Купівля населенням валюти та приріст гривневих депозитів, накопичених підсумком з 01/08/22, млрд грн екв*

* Чиста купівля валюти, розрахована за офіційним курсом НБУ. Дані на перше число місяця. Джерело даних: НБУ.

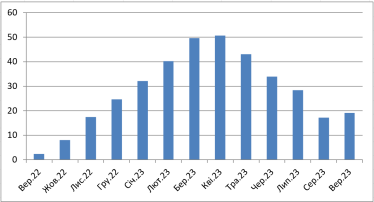

Але от що дійсно спрацювало для збільшення довіри населення до гривні – це кампанія з «продажу» банками доларів з одночасним розміщенням тих доларів на строковий депозит. Очевидно, саме цією акцією можна пояснити динаміку строкових валютних депозитів, наведену нижче на графіку.

З графіка можна зробити висновок, що привабливість такої програми почала знижуватися в міру того, як готівковий курс долара став наближатися до офіційного навесні поточного року. Але це підтверджує мою гіпотезу про те, що населення в своїй валютній стратегії керується на так гривневими ставками, як власним досвідом «інвестування» в долар.

Поки цей досвід буде «неоднозначним», навряд чи українці будуть масово купувати іноземну валюту.

Строкові депозити населення у валюті, зміна у порівнянні з 01/08/22, млрд грн. Джерело даних: НБУ. Дані на перше число місяця.

Зменшення таких депозитів з початку року також додало «позитиву» до статистики дедоларизації.