Як агрогігант Kernel Веревського майже вичавив малих інвесторів зі своєї компанії

Наприкінці серпня агрокомпанія Kernel оголосила про намір провести додаткове розміщення акцій, що дає змогу засновнику компанії Андрію Веревському дешево викупити акції в інших інвесторів і провести делістинг паперів на Варшавській фондовій біржі. Це не влаштовує міноритарних акціонерів компанії, які обʼєдналися, щоб протистояти виходу холдингу з біржі. Чи є у них шанси домовитися з Веревським чи фондовими регуляторами у Європі?

Forbes Ukraine випустив новий номер журналу. Придбати його з безкоштовною доставкою можна за цим посиланням. У журналі: перший список найкращих роботодавців для ветеранів, список перспективних молодих українців «30 до 30», 40 компаній, які вийшли на іноземні ринки під час війни, історії Марії Берлінської, Всеволода Кожемяки та загалом майже два десятки текстів.

Підготовка одного з найбільших агрохолдингів України Kernel до виходу з Варшавської фондової біржі (ВФБ) може закінчитися судами з міноритарними акціонерами. 4 вересня завершилося додаткове розміщення акцій компанії на $60 млн серед наявних акціонерів за ціною $0,28. Це дозволить компанії розмити долю невеликих співакціонерів – орієнтовно з нинішніх 18% до 5%. Відтак ключовий власник холдингу Андрій Веревський зможе примусово викупити їх за значно меншою ціною, ніж є зараз.

«Розміщення відбулося за ціною в 1 злотий за акцію. Це прибуток компанії за 2 тижні або одна сота собівартості компанії», – коментує засновник Gonzo Invest Павло Бойко, який разом із партнерами тримає 2% акцій Kernel. Він та низка міноритарних інвесторів (загалом їх близько 400 осіб) уже обʼєдналися у групу, яка сподівається завадити діям компанії або ж згодом опротестувати їх у європейських судах, повідомив Бойко. Свого часу він уже мав схожу судову тяганину з «Метінвестом» Ріната Ахметова.

Чому плани Kernel розійшлися з інтересами її інвесторів, скільки вони можуть втратити та чи мають шанси перемогти Веревського?

Як Kernel посунув міноритаріїв

Емісію на 216 млн акцій провели у форматі голландського аукціону. Умови участі у ній були досить жорсткими: заявки приймали лише до вечора 28 серпня, податися могли лише кваліфіковані інвестори з капіталом в €500 000, каже один із міноритаріїв Бойко. «Я подав заявку на Kernel і отримав відмову, бо не є кваліфікованим інвестором ЄС», – підтверджує інший акціонер, який побажав спілкуватися анонімно через високу сенситивність теми. Таким чином Веревський намагається витиснути міноритаріїв на вигідних для себе умовах, вважає співрозмовник.

Чому Kernel намагається вийти з Варшавської біржі та до чого тут міноритарії

(Натисніть «Читати більше», щоб відкрити повний текст)

Kernel оголосила про наміри вийти з біржі, де її акції котуються з 2007-го, ще у березні.

Аргументи компанії – неефективність залучення капіталу через публічне розміщення, недостатність фінансування та постійне падіння ціни акцій через війну. Загалом акції компанії подешевшали на 72% протягом 2022-го і продовжували падати у 2023-му. Наприклад, у липні після обстрілу порту Чорноморськ акції впали на 4,7% – з 13,53 до 12,34 злотих. Зараз акції торгуються за ціною 8,6 злотих.

Через військові дії та високу волатильність акцій польські пенсійні фонди, які спочатку були найбільшими тримачами акцій Kernel, почали масово виходити з них. На початок 2023 року за оцінками Kernel на долю акціонерів з Польщі припадало не більше 15% акцій, тоді як після IPO – до 80%.

У березні фонд Веревського та акціонер компанії Namsen Limited запропонували решті акціонерів продати акції за ціною 18,5 злотих за одиницю. У середині лютого 2022-го акції Kernel торгувалися на ВФБ за ціною 55 злотих за акцію, ринкова оцінка компанії складала $1,1 млрд. «Як показує результат викупу, пропозиція продати акції за воєнною ціною «зайшла» 2/3 міноритарних акціонерів», – коментує керівник аналітичного відділу Concorde Capital Олександр Паращій.

Цього було все ще недостатньо для проведення делістингу компанії. Веревському потрібно сконцентрувати більше 90% компанії, наразі він викупив 82% акцій, каже Бойко з Gonzo Invest. Концентрація понад 95% дозволить провести процедуру примусового викупу.

Саме тому Веревський пішов далі. Як пояснили в Kernel, станом на 31 липня 2023-го кредитний портфель холдингу перевищував $1,4 млрд. Більшу частину боргу реструктуризують. Проте кредитори висунули вимогу залучити акціонерний капітал у сумі як мінімум $60 млн. 21 серпня 2023-го компания оголосила про рішення випустити додаткові акції.

Читати більше Згорнути

Навіть у кваліфікованих інвесторів вимагали письмове підтвердження на фірмовому бланку від брокерів, додає Бойко. «У Kernel мають добре знати, що великі корпорації не можуть надати в стислий термін такі папери», – зазначає він.

У пресслужбі холдингу пояснюють, що Kernel вирішила випустити акції тільки серед наявних акціонерів, оскільки вони готові підтримувати компанію довгостроково. На зовнішніх інвесторів компанія не розраховує через ризики у разі нових ракетних ударів. У компанії підкреслюють, що випуск акцій тільки серед кваліфікованих інвесторів відповідає законодавству ЄС та є поширеною європейською ринковою практикою. Такий крок дозволяє випускати акції швидко – без підготовки проспекту емісії, залучення фінансових і юридичних радників та проведення роуд-шоу.

«Kernel уже робив три додаткові емісії акцій після IPO. Щоразу випуск відбувався виключно за участю «кваліфікованих» інвесторів та протягом 1-2 днів. Жодних скарг і зауважень з боку міноритариних акціонерів ніколи не було», – йдеться у повідомленні пресслужби компанії.

Це не перша конфліктна ситуація між Kernel та міноритаріями під час війни. У червні-липні минулого року, коли компанія практично зупинила діяльність через блокаду українських портів у Чорному морі та починала вичерпувати ліквідність, її менеджмент звернувся до акціонерів із проханням надати дозвіл на проведення додаткового випуску акцій.

За відсутності альтернативних джерел фінансування це дозволило б залучити критично важливий для підтримки бізнесу ресурс. «Ініціатива зустріла значний спротив з боку міноритарних акціонерів: на зборах була рекордна явка, а переважна більшість міноритаріїв проголосували проти додаткового випуску акцій, – розповідав Forbes у травні 2023-го СЕО Kernal Євген Осипов. – Замість готовності підтримувати компанію у скрутні часи акціонери продемонстрували спекулятивну зацікавленість до акцій Kernel та націленість на короткострокові результати».

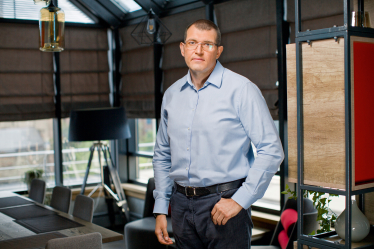

Євген Осипов Фото Viacheslav Muzyka

Чи судитимуться міноритарії Kernel з Веревським

Результати додаткової емісії Kernel стали відомі 4 вересня. Акціонери, які взяли в ній участь, визнані акціонерами компанії у біржовій книзі. Депозитний сертифікат, що підтверджує кількість випущених і викуплених акцій, вони отримають орієнтовно 6 вересня. Потенційно ця допемісія дає змогу розмити долю міноритаріїв до 5%, а у Веревського з’явилося право повністю викупити долю усіх міноритаріїв за мінімальною ціною та стати одноосібним власником Kernel.

Новини про додаткову емісію за тиждень обвалили ціну акцій ще на 14%. «Зараз акціонери Kernel можуть продати акції приблизно на 40% дешевше, ніж у березні, – говорить Паращій з Concorde Capital. – А після додаткової емісії «ринкова ціна» однієї акції може втратити ще до 64%».

За підрахунками Бойко, зараз не менше 18% акцій знаходиться в руках міноритарних акціонерів, з яких 5% інституціонали, а 13% – інші. Скільки вони можуть втратити? Якщо виходити з нинішньої ціни, йдеться про близько $40 млн. Потенційно збитки можуть бути більшими. «Через маніпуляції нинішня вартість компанії за оцінкою на фондовому ринку становить лише $220 млн за балансової вартості близько $2 млрд», – каже Бойко. – Kernel – одна з найбільш недооцінених компаній Європи».

За даними Паращія, за останнє півріччя 2022-го компанія заробила $368 млн чистого прибутку. Поведінка Веревського відносно міноритариїв є дійсно агресивною, але логічною та прагматичною, констатує він. За останні 9 років компанія віддала міноритарним акціонерам $119 млн дивідендів і викупила у них акцій на $97 млн.

Бойко та інші міноритарні інвестори (загалом близько 400 осіб) обʼєдналися у групу, яка сподівається завадити діям компанії або ж згодом опротестувати їх у європейських судах. За законами Люксембургу, де зареєстрований холдинг, процедуру делістингу можна пройти без голосування акціонерів. Але питання розглядають у Польщі, де проходило IPO компанії. Саме тому обʼєднана група інвесторів намагається звʼязатися та отримати відповіді щодо дій компанії від фінансових регуляторів і Люксембургу, і Польщі.

Бойко домовився про перемовини з топменеджментом компанії та самим Веревським. Перемовини ще не починалися, говорить він, коли саме та на яких умовах вони відбудуться – поки що невідомо. Якщо вони будуть неефективними, група інвесторів готується до судових позовів, консолідуючи всіх інвесторів із США та Європи.

Бізнесмен – не новачок у судових війнах із великим бізнесом. У 2022-му він виграв у Верховному суді справу, за якою «Метінвест» Ріната Ахметова був змушений виплатити Бойку, як колишньому міноритарію Авдіївського коксохімічного заводу, $1,5 млн компенсації за різницю у вартості акцій підприємства.