Какие компании и заемщики хуже платят по долгам в кризис

Какие компании и заемщики хуже платят по долгам в кризис

Санкции и кризис сильнее ударили по транспортной и химической отрасли — они стали хуже обслуживать свои долги. Зато у нефтегазовых и авиационных компаний дисциплина улучшилась за счет высоких цен на сырье и поддержки государства

На 1 июля объем просроченной задолженности по корпоративным и розничным кредитам, выданным российскими банками, достиг 3,78 трлн руб., следует из статистики Банка России. По сравнению с 1 февраля объем проблемной задолженности по корпоративным кредитам в рублях упал на 1,4%, до 2,7 трлн руб., а по валютным ссудам на фоне укрепления рубля — сразу на 27,3%, до $1,23 млрд.

Общая динамика пока лучше, чем в пандемию: например, в период с 1 апреля 2020 года (когда в России был объявлен локдаун) по 1 сентября проблемные рублевые долги бизнеса перед банками выросли на 0,9%, а валютные в долларовом выражении — упали на 13,7%.

По сравнению с пандемийным кризисом количество проблемных корпоративных заемщиков растет быстрее: на 1 июля 2022 года 26 тыс. юрлиц и 38,9 тыс. индивидуальных предпринимателей имели просроченную задолженность по кредитам перед банками, с 1 февраля их число выросло на 3,4 и 8,9% соответственно. Для сравнения с 1 апреля по 1 сентября 2020 года число таких клиентов среди компаний увеличилось на 1,3%, хотя среди ИП — на 8,8%.

Какие отрасли оказались более проблемными

В статистике Банка России есть данные о динамике проблемной задолженности компаний из разных секторов экономики. Из них следует, что первый макроэкономический шок 2022 года сильнее ухудшил платежеспособность в сфере производства транспорта и оборудования, а также в химической промышленности.

«В первом полугодии 2022 года производство транспорта сократилось на 40% по сравнению с первым полугодием 2021 года. Негативное влияние на металлургов оказывают западные санкции, значительное снижение цен на металлопродукцию, укрепление курса рубля, значительный рост стоимости логистики», — объясняет управляющий директор рейтингового агентства НКР Дмитрий Орехов. Улучшение дисциплины заемщиков из нефтегазового сектора и строительной отрасли он связывает с ростом цен и увеличением спроса на их продукцию.

Устойчивость заемщиков из сферы воздушного транспорта связана с высокой долей государства и «экстраординарной поддержкой», добавляет аналитик. Общее снижение объема и уровня просроченной задолженности он объясняет тем, что значительная часть ссуд попала под реструктуризацию и пока не отнесена к проблемным.

Положительно на качество портфеля, по словам Орехова, также могла повлиять конвертация валютных ссуд в рублевые.

Уровень просрочки у бизнеса может быть непоказательным для оценки платежной дисциплины из-за реструктуризаций, замечает и старший директор по банковским рейтингам агентства «Эксперт РА» Владимир Тетерин. «Не исключено, что даже в случае усугубления кризисных явлений роста просрочки мы не увидим, однако стоимость риска во всех сегментах без исключения с начала года, безусловно, выросла», — подчеркивает он.

Как платят по долгам россияне

По данным ЦБ, на 1 июля задолженность россиян перед банками по кредитам в рублях и валюте почти достигала 25 трлн руб. 4,1% от этой суммы, или чуть больше 1 трлн руб., относится к проблемным долгам. С 1 февраля объем просрочки по розничным ссудам увеличился на 4,9%, но доля таких кредитов в портфеле остается на относительно низком уровне.

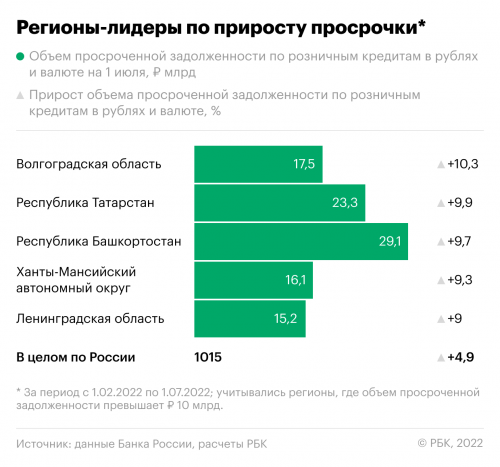

В каких регионах платят хуже

Быстрее всего просроченные долги растут в Волгоградской области, Татарстане и Башкирии.

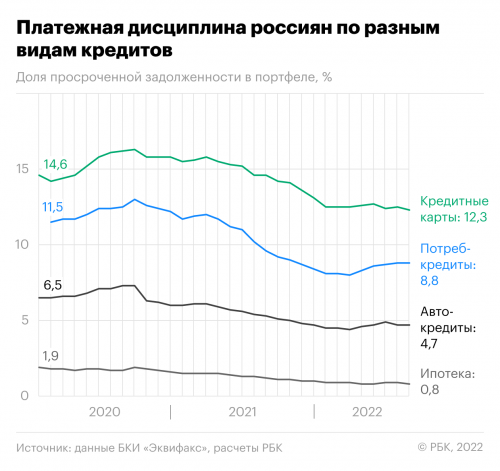

Согласно данным бюро кредитных историй «Эквифакс», с начала кризиса наибольший прирост проблемной задолженности наблюдался в сегменте кредитных карт — с 1 февраля по 1 августа объем просрочки по кредиткам увеличился на 14,1%, до 185,3 млрд руб. Этот же сегмент лидирует по доле плохих долгов в соответствующем портфеле.

Объем просроченных потребительских ссуд за полгода с начала кризиса вырос на 8,6%, ипотечных — на 5,6%, а автокредитов — на 2,1%. Если сравнивать ситуацию с динамикой за первые шесть месяцев кризиса 2020 года, то более медленные темпы прироста проблемных долгов наблюдаются только в ипотеке. Тем не менее доля просрочки в каждом из сегментов розничного кредитования пока держится на относительно низком уровне.

На объемы просрочки в розничном портфеле банков пока влияют программы реструктуризации, которые еще не истекли, говорит управляющий директор НКР Михаил Доронкин. «Если в самом начале пандемии часть граждан столкнулась с резким уменьшением доходов из-за введенных карантинных ограничений, что и отразилось на платежной дисциплине, то в текущем году безработица находится на стабильном уровне и резкого падения доходов не наблюдается», — добавляет аналитик.

Источник: rbc.ru