Как заработать на валютных облигациях

Комментарии1

Вклады остаются основным инструментом для получения дохода в валюте. Несмотря на постепенно снижающиеся ставки, россияне продолжают нести свои доллары и евро в банки. С начала года объем валютных вкладов граждан вырос на 8 млрд долларов, только в июне приток был 1,5 млрд долларов. Крупную сумму (от 500 тыс. долларов) можно разместить под 2,7—3%, более мелкие (от 100 тыс. долларов) — максимум под 2,4—2,5%. Однако вклад — далеко не единственная возможность заработать на валюте. Судя по комментариям и отзывам, многим читателям Банки.ру интересно, как зарабатывать на еврооблигациях.

Евробонды: попробуй отыщи

Привлекательность этого инструмента очевидна. С одной стороны, он позволяет получать более высокую доходность. Например, доходность выпуска суверенных евробондов Россия 2047 — 4,39%, а более короткие евробонды «Газпрома» с погашением в 2034 году торгуются с доходностью 4,92%. С другой стороны, можно размещать деньги на тот срок, который нужен инвестору. Ведь держатель еврооблигации зарабатывает не только на купоне, но и в случае, если курс доллара начинает расти.

Проблема в том, что большинство бумаг доступно частным инвесторам, получившим статус квалифицированных, а кроме того, евробонды торгуются большими лотами — 100—200 тыс. долларов. Однако на бирже есть и облигации, купить которые можно, имея даже небольшую сумму. По словам начальника отдела по работе с частными клиентами «БКС Премьер» Михаила Макарова, если у вас 10—20 тыс. долларов, можно сформировать неплохой портфель с доходностью 3—5%. Например, чтобы купить одну облигацию Россия 2028 (пожалуй, самый ликвидный выпуск на нашем рынке), надо заплатить за один лот до 1,7 тыс. долларов. В евробонды ВЭБа с погашением в 2023 году можно инвестировать с суммой от 1,1 тыс. долларов.

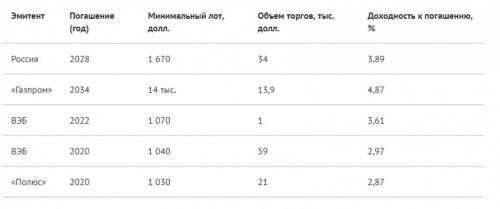

Доходности российских евробондов, торгующихся небольшими лотами

Московская биржа

На рынке можно найти бумаги, также торгующиеся небольшими лотами, но с более высокой доходностью. Например, доходность бондов «ВЭБ Лизинг» с погашением в 2024 году выше 5%, а облигации компании «ДелоПортс» с погашением в 2025 году торгуются с доходностью 7,69%. Однако из-за отсутствия ликвидности приобрести такие бумаги на бирже розничному инвестору практически невозможно.

«Исторически сложилось так, что этот рынок создавался для крупных инвесторов. Сделки проходят крупными лотами вне биржи. Для частного инвестора здесь места немного», — констатирует портфельный менеджер компании «Открытие Брокер» Тимур Нигматуллин.

При желании клиента некоторые брокеры могут помочь приобрести доходные евробонды, торгующиеся крупными лотами, просто разбив их на несколько частей и выкупив часть бумаг на себя или на других клиентов. Однако, по словам управляющего активами АО «УК Регион Инвестиции» Андрея Дюрягина, за такие услуги придется заплатить повышенную комиссию. Кроме того, отмечает он, неполный лот будет крайне сложно реализовать в дальнейшем на рынке, поэтому покупать неполные лоты еврооблигаций лучше до погашения бумаги.

Сколько зарабатывают пайщики

Покупка еврооблигации на рынке — это не единственный вариант для инвестора с небольшим капиталом. Можно купить на брокерский счет или ИИС бумаги биржевого ETF, причем не ограничиваясь только российскими эмитентами. На Московской бирже торгуются несколько ETF компании FinEx — FXTB (инвестирует в краткосрочные казначейские облигации США) и FXRU, в портфеле которого 26 евробондов российских компаний и два их аналога (FXMM, FXRB), предполагающих рублевое хеджирование.

Годовая доходность евробондовых ETF в 2—3 раза выше ставок по банковским вкладам. Например, согласно отчетности, за год акции фонда, инвестирующего в российские евробонды, выросли на 7,7%. Главный плюс покупки ETF — возможность купить бумаги на бирже и низкая стоимость входа: один лот — это одна акция. Бумаги FXRU сейчас торгуются на Московской бирже в районе 755 рублей, а FXTB — чуть выше 640 рублей. Еще один вариант — покупка биржевого ПИФа. Например, стоимость лота акций фонда еврооблигаций SBCB (УК «Сбербанк управление активами) — около 1 028 рублей. За полгода долларовая доходность фонда составила 0,86%.

Правда, есть и «но». Во-первых, управляющие взимают комиссию за управление фондами (ее размер может составлять от 0,2% до 0,95%), а во-вторых, инвестору придется понести расходы на конвертацию при покупке бумаг в рублях.

«Бумаги фондов FinEx обращаются на бирже в нескольких валютах, поэтому инвестор имеет возможность приобрести их как за рубли, так и за доллары. Инвестору достаточно иметь счет в долларах или евро у брокера», — пояснил гендиректор УК «ФинЭкс Плюс» Олег Янкелев.

С похожими проблемами могут столкнуться и те, кто решил вложить деньги в ПИФы еврооблигаций. По закону расчет с бумагами российских фондов происходит в рублях. Плюс к этому — достаточно высокие комиссии. Общие расходы пайщика за управление фондом могут доходить до 1,5—2%. Также многие УК выставляют штрафы, если инвестор решит продать паи ранее определенного срока. Например, при продаже паев фонда «ВТБ — Фонд еврооблигаций» до истечения 180 дней придется заплатить агенту 2% от их стоимости, при продаже ранее чем через год — 1%.

Доходность крупнейших ПИФов евробондов за год в долларах

данные управляющих компаний

Однако, считают управляющие, покупка паев евробондового ПИФа может оказаться достаточно выгодной даже с учетом всех комиссий. «Портфель фонда диверсифицирован, и в него входят инструменты, к которым нет доступа у рядового инвестора. При этом заработать вы можете существенно больше, чем покупая бумаги самостоятельно», — говорит руководитель дирекции по работе с инструментами с фиксированной доходностью УК «Альфа-Капитал» Игорь Таран. По словам управляющего, сейчас доходность к погашению портфеля бумаг фонда «Альфа-Капитал Еврооблигации» составляет около 6,7% при средней срочности вложений меньше пяти лет, что вдвое выше текущих средних ставок по российским евробондам. За год фонд заработал свыше 11,7%.

Нотная грамота

Избежать потерь при конвертации валюты можно, если воспользоваться услугой доверительного управления. В частности, заработать на еврооблигациях развивающихся стран предлагают в УК «Сбербанк управление активами». Входной билет для стратегии «Глобальные облигации (USD)» — 5 тыс. долларов. Правда, как и в случае с ПИФами, инвестору придется нести расходы на комиссионные: компания берет себе 0,125% в квартал. Как сообщили Банки.ру в управляющей компании, пока необходимый объем средств не собран, поэтому портфель бумаг в процессе формирования.

«На горизонте года по этому портфелю мы ожидаем доходность стратегии около 3,7—4% годовых», — рассказал представитель УК «Сбербанк управление активами».

Некоторые управляющие предлагают похожие стратегии, но с использованием ИИС. Как сообщил директор департамента коллективных инвестиций УК «Газпромбанк управление активами» Роман Слюсаренко, инвестор с капиталом от 100 тыс. рублей может воспользоваться стратегией «ИИС Валютные облигации». «На счет будут преимущественно приобретаться валютные облигации РФ, выплаты по которым гарантируются государством. С учетом комиссии управляющей компании клиент может рассчитывать на доход, превышающий ставку по депозитам в крупнейших российских банках», — пояснил он. В перспективе в УК хотят предоставить клиентам возможность выводить средства на банковский счет в долларах.

Еще одна возможность инвестировать небольшую сумму в евробонды и заработать доходность выше, чем ставка по вкладу, — купить структурные ноты. Разумеется, в этом случае инвестор не становится владельцем облигаций, а просто заключает с компанией, выпустившей ноту, контракт. Например, структурная нота БКС № 38 «Мировые лидеры» построена на бумагах компаний AngloGold Ashanti, Auchan, Fiat Chrysler, Macy’s, Glencore, Xerox. Брокер обещает платить покупателям ноты купон до 8,5% годовых. Минимальная сумма для инвестиций — 1 250 долларов.

Поскольку нота построена на основе FTD-стратегии (First to Defolt), главный риск здесь состоит в дефолте любого эмитента, включенного в портфель (базовый актив). В этом случае ее владелец получит вместо дохода либо подешевевшие бумаги, либо выплаты по их текущей стоимости, рассказал Банки.ру начальник отдела по работе с частными клиентами «БКС Премьер» Михаил Макаров. Чтобы не потерять деньги, по его словам, неопытным инвесторам не стоит покупать подобные бумаги на бирже, лучше посоветоваться с консультантом.

Не теряйте на налогах

Главные риски для владельца евробондов заключаются в валютной переоценке. Если в момент продажи евробонда стоимость доллара к рублю вырастет, то инвестор должен будет заплатить НДФЛ с положительной курсовой разницы. Поэтому, например, покупка коротких корпоративных облигаций, срок погашения которых наступит через год-два, — занятие рискованное. Эксперты рекомендуют выбирать бумаги с более длинной дюрацией, чтобы иметь право на налоговую льготу. Все это не относится к суверенным облигациям РФ, доход от курсовой разницы которых освобожден от налогообложения независимо от срока владения.

Кроме того, указывает Слюсаренко, владельцы еврооблигаций могут столкнуться и с обратной ситуацией: при укреплении рубля ваша доходность будет падать. Правда, поясняет он, это важно только для тех, кто размещает средства в российской валюте и в ней же планирует забирать доход.

Наконец, существует и рыночный риск переоценки самой еврооблигации. В случае введения новых санкций, любых негативных политических или экономических событий стоимость евробондов может пойти вниз.

«В рублевых облигациях этот риск в значительной степени компенсируется изначально высокой доходностью (доходность большинства российских облигаций все еще находится в диапазоне 8—9%). В евробондах этот риск значительно выше — при доходности 3—4% и сроке погашения 5—7 лет риски инвестора потерять часть «тела» инвестиций при неблагоприятном изменении конъектуры рынка уже существенные», — считает Игорь Таран из УК «Альфа-Капитал».

Впрочем, сейчас рынок полностью игнорирует все внешние риски. Даже последние новости из-за океана о том, что сенаторы попросили включить санкции в отношении суверенного долга России в проект оборонного бюджета, не сказались на котировках. В ожидании смягчения политики ФРС инвесторы игнорируют любые новости. По словам портфельного управляющего GICM Asset Management Федора Бизикова, повышенный спрос на облигации развивающихся стран уже поднял с начала года цены на 10—15%.

«Инвесторы делают ставку на продолжение роста, поэтому их не пугают ни торговые войны, ни санкции», — констатирует эксперт.

Читать ещё •••

Источник: finance.rambler.ru