Умови видачі мікрокредитів хочуть змінити НБУ та Шетманцев. Що будуть робити Швидко гроші, MyCredit та інші

Нардепи фінансового комітету Верховної Ради ініціювали законопроєкт, що суттєво обмежує роботу ринку мікропозик. Раніше про необхідність більш жорсткого регулювання цього бізнесу заявляв голова НБУ. Аргументи – захист прав споживачів і надто «драконівські» відсотки. Як гравці ринку ставляться до ініціативи регулятора та чи здатні вони знизити ставки.

Forbes Ukraine збирає номінантів до нового списку «30 до 30». Ви можете запропонувати кандидатів у список 2023 року за цим посиланням.

Українська індустрія «кредитів до зарплати» може зіткнутися із серйозним потрясінням. Причина? 26 червня голова фінансового комітету Верховної Ради Данило Гетманцев анонсував законопроєкт про суттєві зміни в регулюванні ринку мікропозик. Зокрема йдеться про обмеження максимальної денної ставки до 1%. На початку травня з пропозицією обмежити ставки за мікропозиками та ввести додаткові штрафи за порушення з боку мікрофінансових компаній, виступив голова НБУ Андрій Пишний.

Фінкомпанії «маніпулюють поведінкою споживачів», а нові регулювання допоможуть зробити ринок більш цивілізованим, вважає Пишний. Та сам бізнес побоюється, що ефект може бути протилежним. «Ці плани нервують бізнес», – розповів Forbes директор одного з піонерів цього ринку, компанії «Швидко Гроші» Олександр Холод.

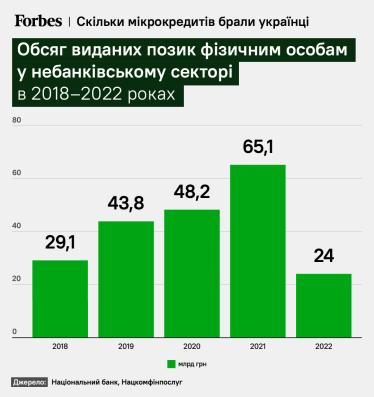

Повномасштабна війна скоротила майже втричі ринок мікропозик. До 2022-го він постійно зростав і в піковому 2021-му видав кредитів на понад 65 млрд грн.

Що очікує на індустрію, яка у довоєнному 2021 році видавала в середньому по 3,5 млн позик кожного кварталу?

Проблемний ринок з мільйонами клієнтів

Нацбанк завжди отримував багато скарг на мікрофінансові компанії, йдеться у відповіді НБУ на запит Forbes. У 2022 році ринок майже зупинився через війну, але з другого півріччя почав оживати. Відновився і ріст претензій від людей. У січні 2023-го – 581 скарга, в березні – вже 786.

Інші причини, через які Нацбанк взявся за цей сегмент небанківських послуг, – високі процентні ставки за миттєвими кредитами, погана перевірку кредитоспроможності клієнтів, прицільна робота з вразливими верствами населення, зокрема ігроманами.

Ці проблеми, вважають у НБУ, призводять до кредитування «по спіралі». Чим більше проблемної заборгованості, тим дорожчими стають нові кредити, і їх видається все більше. Тому для компаній «нормою» є рівень проблемного портфеля в 60–70%.

МФО завжди перевіряють кредитоспроможність клієнтів, кажуть Forbes Холод зі «Швидко Гроші» та ексдиректор компанії Dinero Ілля Веселий. Обидва зазначили, що не знають компаній на ринку, які б не оцінювали ризики при видачі позики. «Ми видаємо кредити для того, щоби їх повертали», – говорить директор «Швидко Гроші».

Цифра від НБУ в 60–70% проблемної заборгованості – маніпуляція, каже засновник MyCredit Роман Катеринчик. «Нормальним проблемним портфелем для ринку є 15%», – додає він. Зі 100 кредитів не повертають 15, додає Холод зі «Швидко Гроші». Стандартна методика підрахунку проблемних кредитів, на думку Холода, не підходить для мікрокредитування, бо воно має дуже короткий строк.

Але стрибок проблемних займів у 2022 році керівники мікрокредитних організацій визнають. Причина – війна та обмеженням на примусове стягнення заборгованості.

Претензії НБУ щодо «роботи по спіралі», за словами Катеринчика з MyCredit, також несправедливі, бо кредит МФО має короткий строк до 30 днів. «Вартість оренди квартири помісячно відрізняється від вартості оренди на добу, і це нікого не дивує», – додає він.

Попри аргументи компаній, позиція регулятора жорстка — МФО «не дотримуються принципів захисту прав споживачів і відверте не бажають змінюватись».

Змінити ринок НБУ пропонував обмеженням максимальної денної ставки до 0,8%. Зараз на ринку середня ставка — 2-2,5%.

Також Нацбанк хоче «розширити свій мандат» на право встановлення мінімальних вимог до процесу перевірки кредитоспроможності позичальника з боку МФО. Ще регулятор пропонує додаткові штрафи за порушення тих правил, що існують. Про це йдеться в повідомленні на сайті НБУ.

Що чекає на ринок «позик до зарплати»

З 2018 року до 2021-го обсяги виданих позик зросли більш ніж удвічі, свідчать дані НБУ. У першому кварталі 2022-го, левова частина якого була до вторгнення, кредити видавались ще значними темпами – 11,3 млрд грн. У другому ринок майже зупинився – 1,4 млрд грн. З другого півріччя почав оживати і компанії видали 6,7 млрд грн за жовтень – грудень.

Як на ринок МФО можуть вплинути запропоновані НБУ зміни? Думка співрозмовників Forbes з ринку збігається в одному – кількість мікрофінансових компаній точно скоротиться.

Очищення ринку Нацбанк вважає прийнятним. Тим паче регулятор її розпочав майже три роки тому. З липня 2020 року до 1 квітня 2023-го кількість МФО зменшилась на 300 – з 980 до 680, і це не завадило ринку зростати, йдеться у відповіді регулятора на запит Forbes.

«Діалогу з Нацбанком у фінкомпаній немає, тож вони не знають, чого очікувати», – каже Холод зі «Швидко Гроші».

Залишитись зможуть лише великі компанії, які мають інші продукти, крім короткострокових беззаставних позик, вважає ексдиректор компанії Dinero Ілля Веселий.

Обсяги кредитування можуть зменшитись у два-три рази, прогнозує Холод зі «Швидко Гроші». Сама компанія «Швидко Гроші», можливо, ще скоротить кількість своїх відділень або повністю перейде онлайн. Відділення не зможуть себе окупити і вже зараз 3/4 позик видаємо онлайн, додає Холод.

Стандартна реакція бізнесу на нові регуляції – застереження, що зросте тіньовий ринок. «Будуть «чорні кредитори» чи якісь міняли на базарі. І криміногенна ситуація з часом може погіршитись», – каже директор «Швидко Гроші».

Натомість Катеринчик з MyCredit не очікує появи тіньового ринку. Великі компанії зможуть перебудувати свої моделі, вважає він. MyCredit припиняти роботу в Україні не планує.

Зниження ставки, на думку Катеринчика, зменшить навантаження на клієнтів і рівень прострочки. «Відбудеться ментальне «відбілювання» нашої ніші ринку. Ми вже не будемо shark business», – вважає він.