Експерт попередив про ризики корекції біткоїна на тлі «хреста смерті» – ForkLog UA

- На графіку біткоїна сформувався ведмежий «хрест смерті».

- Запуск BTC-ETF підвищив ризики посилення волатильності у вихідні.

- В ETHE від Grayscale призупинився відтік коштів.

Формування фігури «хрест смерті» на графіку біткоїна сигналізує про можливу нову хвилю продажів, попри поточний відскік. На це звернув увагу ризик-менеджер YouHodler, пише The Block.

Джерело: The Block.

Згаданий сигнал виникає, коли 50 DMA перетинає зверху-вниз 200 DMA.

Валентин Фурньє з BRN дотримується обережного погляду на перспективи біткоїна. Він рекомендує використовувати відкат для поступового збільшення позицій через «простір для зростання перед поверненням у нижній діапазон».

«Відкритий інтерес скорочується сильніше, ніж падіння ціни. Це свідчить про зниження довіри та інтересу з боку інвесторів, оскільки волатильність залишається високою. Обсяг торгів у вихідні також був нижчим, що вказує на відсутність великої підтримки розпродажів», — зазначив фахівець.

На його думку, у серпні та вересні волатильність не ослабне, що призведе до коливань біткоїна в діапазоні від $49 000 до $69 000.

Вибори та ФРС

Керівник відділу досліджень FalconX Девід Лоуант заявив, що курс цифрового золота може покинути сформований коридор завдяки змінам у монетарній політиці ФРС і виборам у США.

Експерт нагадав про прогнози зниження ставки у вересні на 25-50 б. п., що, на його думку, підвищить інтерес до ризикових активів. Щодо президентських перегонів фахівець відзначив невизначеність для ринку через менш сприятливу позицію Камали Гарріс на тлі близькості її рейтингу з показником конкурента, Дональда Трампа.

Лоуант окремо пояснив, що для стійкого відновлення альткоїнів знадобиться поліпшення наративів і тенденцій ліквідності, а також усунення потенційного тиску продажів з боку ранніх інвесторів.

«Оскільки FDV починають наближатися до рівнів, що передують бичачому ринку, можливо, настав час уважніше стежити за цим сегментом», — підкреслив фахівець.

Вплив ETF

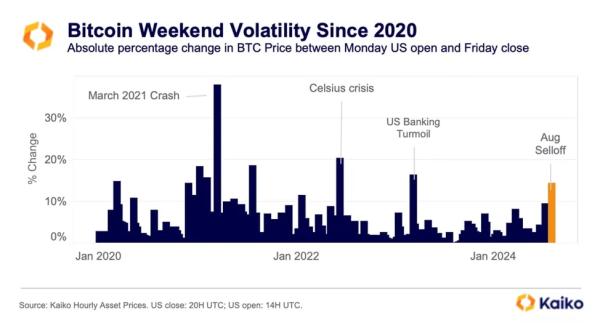

Згідно з Kaiko, запуск спотових біткоїн-ETF сконцентрував ліквідність у періоди торгів на фондових біржах, що створило передумови для різких цінових коливань у вихідні в періоди ринкових стресів.

Аналітики звернули увагу, що під час нещодавнього розпродажу котирування змінилися на 14% у період між відкриттям торгів у США в понеділок і закриттям торгів у п’ятницю. За їхніми оцінками, така сама волатильність спостерігалася під час банківської кризи навесні 2023 року.

Джерело: Kaiko.

З моменту схвалення BTC-ETF сукупний приплив у продукти склав $17,3 млрд.

Джерело: SoSoValue.

Сумарно BTC-ETP утримують 5,02% доступної пропозиції першої криптовалюти.

Джерело: BitcoinTreasuries.

ETH-ETF

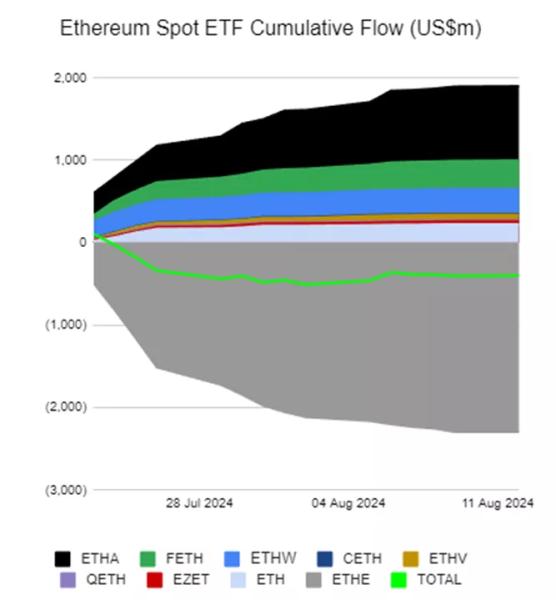

12 серпня в сегменті спотових Ethereum-ETF уперше з моменту старту торгів зафіксовано нульові зміни в ETHE від Grayscale. Для порівняння, GBTC знадобилося майже чотири місяці, перш ніж він побачив перший день відсутності виведення коштів.

Джерело: SoSoValue.

Протягом попередніх торгових днів інвестори вивели з продукту $2,3 млрд. Це призвело до чистих сумарних відтоків з ETH-ETF на $400 млн і певною мірою зумовило слабкість ефіру в перші дні торгів інструментами.

Джерело: SoSoValue.

До запуску ETF обсяг активів в ETHE становив $8,6 млрд. За підсумками 12 серпня показник впав на 40%, до $5,08 млрд.

Джерело: Farside.

Нагадаємо, надходження з 5 по 9 серпня в спотові Ethereum-ETF склали $104,8 млн. Уперше з моменту схвалення інструментів динаміка стала позитивною.

Раніше NYSE звернулася до SEC із пропозицією про зміну правил, що дозволяють їй провести лістинг і надавати можливість торгівлі опціонами на базі спотових Ethereum-ETF від Bitwise і Grayscale.