Спрощена система оподаткування: чому її реформують?

Спрощена система оподаткування, обліку та звітності для малого бізнесу в Україні запрацювала влітку 1998 року. Наразі її вважають чи не найбільшим благом у податковій системі. Зокрема її «реформування» передбачено Національною стратегією доходів Кабміну. Чому хочуть «вихолостити» ССО та як запропоновані урядом зміни можуть вплинути на малий та мікробізнес в Україні? Розповідає старший економіст Центру соціально-економічних досліджень CASE Україна Володимир Дубровський

Як мотивувати команду не збавляти темп у надскладних умовах? Дізнайтесь 25 квітня на форумі «Надлюди» від Forbes. Купуйте квиток за посиланням!

У грудні 2023-го Кабмін ухвалив Національну стратегію доходів до 2030 року (НСД). Документ передбачає низку негативних пунктів: скасування спрощеної системи оподаткування (ССО) для юридичних осіб і сільгоспвиробників та «реформування» її для решти підприємців на користь польської моделі ССО (з обов’язковим веденням товарного обліку на підставі первинних документів і РРО для усіх категорій мікробізнесу).

Такі заходи мотивуються нібито необхідністю євроінтеграції. Але жодна директива ЄС не регулює прямі податки, тим більше – спеціальні режими для мікробізнесу. Тим часом, згідно з даними дослідження ІСЕТ, такі режими існують у більшості країн ЄС (і світу). Причому далеко не завжди передбачають ведення обліку та фіскалізацію розрахунків, а у багатьох випадках мають навіть ставки нижчі за чинні українські.

За наших умов реалізація цих положень НСД, які уряд вписав й до Меморандуму з МВФ, означатиме повернення можливостей для перевірок та дискреції податківців. Тобто, фактично повне вихолощення головних принципів, на яких цю систему створено і які забезпечили її успіх.

При цьому характерно, що, на відміну від деяких інших положень Стратегії, у пунктах щодо ССО відсутня навіть оцінка потенційного збільшення надходжень до бюджету (яке є заявленою метою Стратегії).

Усе це свідчить про те, що заплановане урядом вихолощення або навіть скасування ССО нібито на вимогу неназваних «партнерів», так само як і нещодавно реалізована надто широка фіскалізація мікробізнесу, – насправді мають на меті не підвищення надходжень, а деякі інші цілі.

«Спрощенка» – головне джерело податкових зловживань?

Зловживання ССО, про які так багато говорять, мають місце і є дуже помітними. Але у 2021 році весь оборот 1-3 груп ССО становив, за офіційними даними, 8,3% від загального обороту сектору підприємств.

Приховування доходів суб’єктами ССО після підвищення лімітів пов’язане тільки з небажанням встановлювати РРО (такий обов’язок наступав при перевищенні декларованого обороту в 1 млн грн) і за економетричною оцінкою становило порядку 100 млрд грн. З урахуванням цього повна частка ССО в обороті всіх суб’єктів господарювання становила близько 9%.

Відповідними були й масштаби зловживань власне ССО – до 16 млрд грн сукупно, порівняно з сотнями мільярдів від дійсно великих схем. Схеми з сірим імпортом і контрабандою завдають збитків держбюджету у розмірі 120-150 млрд грн на рік, реалізація контрафактних підакцизних товарів – 40-45 млрд грн на рік, конвертцентри та «скрутки» – 30-40 млрд грн на рік, згідно з розрахунками аналітичних центрів.

Критики формально праві в тому, що, окрім зловживань власне суб’єктів ССО, відсутність обліку дає можливість реалізовувати через них «лівий» (контрабандний, контрафактний або такий, що утворився внаслідок «скруток» ПДВ) товар.

Проте, це не можна вважати недоліком саме ССО, тому що, з одного боку, на практиці такий товар реалізується і фізичними особами без жодних документів, і іншими платниками податків на загальній системі з фальсифікованими документами, які постачають «конвертаційні центри». І ця практика може бути легко розповсюджена на мікробізнес, якщо змусити його тримати такі документи і вести товарний облік.

Наочним прикладом є торгівля підакцизними товарами, яка завжди передбачала облік на підставі первинних документів та обов’язкове використання РРО. Проте залишається поле великомасштабного ухилення від сплати податків: рівень тіні за підсумками 2023 року у тютюновій галузі становив 23,5%, у галузі алкогольної продукції – 28%.

З іншого боку, у малого та мікробізнесу (ММБ) є альтернатива ССО: повністю неофіційна діяльність, що не піддається жодному контролю взагалі. Тіньовий сектор є одним з головних каналів збуту «лівого» товару, і він тільки розширюватиметься у разі погіршення умов ССО, як це сталося у 2010-2011 роках, коли внаслідок спроби знищення ССО було втрачено 2,2 млн легальних робочих місць у секторі ММБ. Більш ніж половина від наявних на початку періоду.

Обсяги «контрабанди» співставні з усім оборотом суб’єктів ССО, що займаються роздрібною торгівлею (навіть з урахуванням оцінки прихованих доходів). При тому, що переважна більшість з них торгують продовольчими товарами здебільшого вітчизняного походження.

Чому хочуть «вихолостити» ССО

Якщо не фіскальні мотиви, що ж рухає противниками ССО? Три основні мотиви.

Перше – це звичайна конкуренція. Не секрет, що ММБ створює конкуренцію у багатьох секторах економіки, де є й більші гравці, здатні лобіювати свої інтереси. Насамперед це великі роздрібні мережі, схильні до утворення картелю (як у більшості країн ЄС), але ММБ «плутається під ногами».

Також «фізичні» магазини у деяких важливих сферах програють конкуренцію онлайн-торгівлі, де ефект масштабу є несуттєвим, а отже, ММБ успішно конкурує. У багатьох країнах це також служби таксі, які відстоюють свою монополію аж до заборони Інтернет-платформ.

Друге – це упередження та профдеформація багатьох фахівців, які або не розуміють сутність мікробізнесу і його відмінність від середнього та великого (малий займає проміжне становище), або не розуміють економічний підхід аналізу вигод і витрат. І готові за будь-яку ціну закривати найменшу шпаринку замість більш ефективної стратегії, заснованої на принципі Парето: 20% зусиль приносять 80% результату.

Не виключено, що ті, хто стоять за дійсно великомасштабними схемами уникнення оподаткування, навмисне спрямовують увагу уряду та міжнародних партнерів на наочні зловживання ССО чи з її використанням, аби відвернути їх від власних злочинів, набагато менш помітних для нефахівців.

Політико-економічна роль ММБ

Але є й третій, можливо найважливіший, фактор – політико-економічний. ММБ є найважливішою частиною «середнього класу», або «третього стану» з політико-економічного погляду.

Роль такої групи інтересів полягає в тому, що вона, з одного боку, існує значною мірою поза порядком «обмеженого доступу», не пов’язана відповідними відносинами та не є його бенефіціаром. Натомість зацікавлена у відкритті доступу до економічних можливостей; а з другого – на відміну від «нижчого стану» має певні ресурси, які забезпечують відносну незалежність.

Водночас цей сектор є природно масовим, надто у бідніших країнах. Усе це робить його природною точкою опори та центром тяжіння для усіх, хто зацікавлений у переході до «відкритого доступу». Не випадково, історично саме ця група була рушієм багатьох революційних змін, що відкривали можливості для становлення «відкритого доступу».

Однією з трьох «порогових умов» для такого становлення є верховенство права (ВП), принаймні (для початку) серед еліт, яке згодом поступово розповсюджується зверху вниз, але не навпаки. За визначенням, ВП накладає обмеження на особисту владу («власть») правителів різного рівня, аж до найвищого.

Там, де цей принцип не діє, панує особиста влада, де сильніший (вищий за формальною чи неформальною ієрархією) ухвалює рішення на власний розсуд, дискреційно.

В умовах розмитості меж між сферами людської дії (політичною (владною), ринковою (контрактною) та комунальною (особисті стосунки)) паралельно формальним структурам, або пронизуючи їх, існують вертикально-організовані патрональні мережі, де патрони вищого щабелю виступають «кришою» для нижчого. Ці мережі виступають провідниками корупції, неформальних наказів тощо.

Україна з цього погляду є патрональною демократією, де за владу змагаються патрональні клани («прийомні політичні сім’ї») з відповідними «верховними патронами» (олігархами або політиками, що контролюють свій бізнес через підставних осіб) на чолі.

У такому середовищі намагання механічно нав’язати «хороші», але чужі формальні норми, запозичені з досвіду «успішних країн» без попереднього становлення ВП часто призводять до протилежних наслідків, як це сталося з реформами Петра I.

Оскільки ці норми суперечили усталеній практиці, їхнє запровадження породило масове порушення. За умов ліберальної демократії та ВП така проблема вирішується або через успішний примус за допомогою ефективних правоохоронних органів та судів, або через зміну норм у демократичному процесі. Але в умовах традиції особистої влади, що панувала у тодішній Московії, «начальники» зберегли «власть», навіть ставши формально «держслужбовцями» на західний лад, бо вони отримали дискрецію у виборі того, кого карати за порушення, а кого – ні.

Таким чином, виникла стійка культура зловживання дискрецією для формування патрональних мереж, яка є частиною «поганої рівноваги» з невиконуваних законів, особистої влади «начальників» та ненадійності ВП.

Іншою важливою частиною цієї системи є зневажливе ставлення до формальних норм («закони пишуться для дурнів») і раціональна згода виконувати їх можлива тільки за умови, що усі решта теж чинитимуть так само. Також «начальники» зацікавлені у збереженні норм невиконуваними та дискреційними, а політичні керівники, навіть коли вони хотіли б змінити систему, змушені покладатися на патрональні методи управління (зокрема, у зборі податків), оскільки інші, засновані на верховенстві права, не працюють належним чином, а відповідні непатрональні інституції ще належить створити.

При цьому частина бізнесу, яка залучена до патрональних мереж – часто не зацікавлена у змінах, бо отримує зиск з поточної ситуації. А навіть якщо має інтерес до змін, то не може відкрито відстоювати його через побоювання покарання з боку патрона. Окрім цього, патрони отримують прямий контроль за підприємствами через рейдерство.

ММБ є «слабкою ланкою» у цій системі, оскільки не становить цікавості для рейдерів і, як правило, не має зиску з приналежності до патрональних мереж.

Отже, для того аби ММБ міг виконувати свою політико-економічну роль в умовах домінуючого патерналізму (відповідно, непрацюючого ВП), необхідно вивільнити його з-під неформального контролю «начальників».

Це можна зробити, тільки гранично обмеживши їхні контрольні й дискреційні можливості, скасувавши при цьому невиконувані закони, наблизивши їх до практики. Податкова сфера в цьому є критичною, оскільки з нею стикаються усі без винятку, незалежно від розміру та виду бізнесу.

Роль ССО в Україні

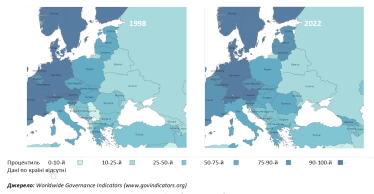

Усе зазначене є вкрай актуальним для України, зважаючи на якісно гірший, порівняно з країнами ЄС, стан ВП (див. рис. 1) та відсутність прогресу у цій царині навіть попри дві революції, в яких ММБ брав дуже активну участь. Саме політико-економічні мотиви були головним аргументом ініціаторів запровадження ССО та звітності для ММБ в Україні.

Індикатор верховенства права певних країн Європи та Євразії у 1998-му та 2022 роках.

Головною перевагою української моделі ССО, особливо актуальною за умов домінування патерналізму, стала майже повна відсутність дискреції і приводів для перевірок та, відповідно, пов’язаних з ними корупційних поборів. У результаті, ССО була (принаймні до примусової фіскалізації 2-3 гр.) єдиною частиною податкової системи України, яка працювала переважно цивілізовано, серед іншого виховуючи культуру законослухняності та сплати податків серед широких мас мікропідприємців і самозайнятих.

Проте, «система» не припиняє спроб знищити свого могильника. Найбільш зухвалу спробу зробив Микола Азаров у 2010 році – вочевидь, у відповідь на Помаранчеву революцію. На щастя, її вдалося хоча б частково відбити через «податковий Майдан», який став предтечею Євромайдану – на наслідки якого, а саме євроінтеграцію, зараз, за гіркою іронією долі, посилаються послідовники Азарова.

Сподіватимемося, що ММБ зможе за себе постояти й цього разу.