Эксперты оценили потенциально проблемные долги в банках в ₽700 млрд

Эксперты оценили потенциально проблемные долги в банках в ₽700 млрд «Эксперт РА»: российские банки не учли проблемные кредиты на сумму до 700 млрд руб. Послабления ЦБ пока позволяют банкам не покрывать резервами «плохие» кредиты на 700 млрд руб., подсчитали в «Эксперт РА». Аналитики допускают, что эта сумма еще может увеличиться в случае расширения санкций

Объем потенциально проблемных кредитов в российских банках, не отраженных в отчетности по РСБУ, на 1 января 2023 года достиг 700 млрд руб., говорится в обзоре рейтингового агентства «Эксперт РА». Это 6% капитала сектора на начало года, уточняют аналитики. По данным ЦБ, на конец прошлого года регулятивный капитал кредитных организаций составлял 13,3 трлн руб. (.pdf)

700 млрд руб. — это объем еще неучтенной «реально проблемной задолженности», сформированной за счет тех заемщиков, кто находится в сложном финансовом положении, поясняет директор по банковским рейтингам «Эксперт РА» Ксения Якушкина. Эта оценка существенно меньше, чем данные ЦБ о реструктуризации кредитов: регулятор ранее сообщал, что по итогам 2022 года российские банки смягчили условия по корпоративным ссудам на 9,8 трлн руб., по кредитам малому бизнесу — на 1,2 трлн руб., по кредитам физлицам — на 455,5 млрд руб. (.pdf).

Банк России ранее объяснял высокую долю реструктуризации корпоративных кредитов тем, что на пике кризиса многие крупные заемщики воспользовались правительственной льготой и поменяли ставки по кредитам с плавающих на фиксированные. Опыт пандемии показал, что значительная часть реструктурированных долгов не переходит в категорию проблемных, отмечается в обзоре «Эксперт РА».

Как считали проблемные долги в «Эксперт РА»

Аналитики рейтингового агентства обратили внимание на расхождение между тем, какой объем резервов отразили банки в отчетности по МСФО и РСБУ. Весной прошлого года ЦБ разрешил кредитным организациям временно не создавать резервы по кредитам, которые стали проблемными из-за санкций, но эти послабления нельзя применять при учете по международным стандартам.

Резервы по МСФО «отражают более объективную ситуацию с реальными проблемами заемщиков», считают в «Эксперт РА». Агентство проанализировало отчетность рейтингуемых им банков по МСФО за девять месяцев 2022 года и отчеты по РСБУ. Как уточнила Якушкина, для расчетов брались данные кредитных организаций, активы которых составляют около 80% всего сектора без учета Сбербанка. Затем агентство экстраполировало результаты «на весь оставшийся кусок сектора».

Свыше 80% от 700 млрд руб. неучтенных проблемных долгов на банковских балансах приходится на корпоративные кредиты, говорит Якушкина. «У отдельных игроков могут быть трудности с созданием резервов, но если говорить о секторе в целом, то, по нашим оценкам, сумма достаточно адекватна. Но стоит заметить, что мы тут оцениваем только кредитный портфель и не берем в расчет бумаги и межбанковские кредиты», — добавляет она. В «Эксперт РА» допускают, что новые западные секторальные санкции могут ударить еще по какой-то группе заемщиков и это потенциально увеличит сумму неучтенных проблемных долгов. «При умеренном расширении санкционного давления существенного роста быть не должно», — добавляет Якушкина.

Выдержат ли банки проблемы заемщиков

Послабления ЦБ по резервированию для банков ссуд, выданных до начала кризиса, пока продолжают действовать. По кредитам юрлицам с просрочкой до 90 дней покрытие возможных потерь банки должны сформировать до 30 июня этого года, по кредитам физлицам и малому бизнесу — до конца года.

Читайте на РБК Pro Как разблокировка активов в Euroclear может повлиять на российский рынок Когда в России завершится перестройка цепей поставок Не спорткар, а признание: как понять, чего вы хотите на самом деле Увольнение по Zoom и электронной почте: стоит ли так делать

Реструктуризации в корпоративном сегменте, как и кредитные каникулы в розничном, дают банкам отсрочку до признания фактически неработающих ссуд, говорит независимый аналитик Андрей Бархота: «Обычно это лаг составляет от 6 до 18 месяцев. Нетранспарентность статистики и различные послабления способствуют сохранению дополнительной вуали над реальным обликом накопленных проблем». По его оценкам, из 9 трлн руб. реструктурированных корпоративных ссуд к потенциально проблемным относятся долги на 2,6 трлн руб., в сегменте МСБ это обязательства на 0,6 трлн руб., а в розничном сегменте — на 0,5 трлн руб.

Как было после пандемийного кризиса

ЦБ давал банкам послабления по резервированию возможных кредитных потерь и в кризис 2020 года. Тогда под реструктуризацию попали ссуды на 7,3 трлн руб., значительная часть этой суммы приходилась на долги крупных компаний. Банк России относил к потенциально проблемным 36,9% реструктурированных корпоративных ссуд на 2,36 трлн руб. К 1 июля 2021 года в просрочку вышли ссуды бизнесу всего на 150 млрд руб. (.pdf)

Набиуллина не увидела шоков из-за новых санкций против банков Финансы

В 2022 году российские банки смогли показать чистую прибыль, несмотря на то что расходы на резервы достигли почти 2,75 трлн руб., замечает руководитель группы рейтингов финансовых институтов АКРА Валерий Пивень. «Наша актуальная оценка прибыли (1,5–2 трлн руб. в 2023 году. — РБК) показывает, что запас прочности у банков достаточно высок».

«Масштаб потенциальных резервов пока не представляется угрожающим для сектора, учитывая, что за два месяца система заработала уже более 500 млрд чистой прибыли, что стало следствием в том числе восстановления маржинальности бизнеса банков. К тому же фактический размер резервов может заметно отличаться от величины проблемной задолженности, в том числе за счет наличия обеспечения», — сказал РБК управляющий директор рейтингового агентства НКР Михаил Доронкин.

При стабилизации ситуации в экономике и отсутствии новых шоков показатель стоимости риска будет находиться на приемлемом уровне, а «запас капитала в банковской системе и восстанавливающий уровень прибыли позволит без потерь сформировать необходимый объем резервов», добавляет директор банковских рейтингов НРА Константин Бородулин.

Будет ли расти просрочка по кредитам и дальше

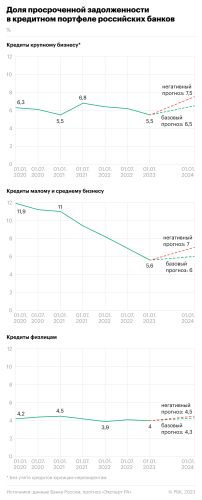

По прогнозу «Эксперт РА», в 2023 году ситуация с проблемными долгами в банковском секторе ухудшится незначительно. Согласно базовому сценарию доля «плохих» кредитов крупным компаниям вырастет на 1 п.п., до 6,5%. В сегменте МСБ показатель может оказаться ниже — 6%.

Более высокий уровень просрочки по кредитам крупному бизнесу по сравнению с МСБ — аномалия при нормальном функционировании экономики, говорится в обзоре. Аналитики связывают это с тем, что в условиях санкций и трансформации экономики «крупный бизнес столкнулся с большими вызовами, чем представители малого и среднего бизнеса».

В «Эксперт РА» прогнозируют, что доля «плохих» долгов физлиц к 2024 году останется в пределах 4,3%, что сопоставимо с уровнями прошлых лет. Агентство допускает более ощутимый прирост просрочки в случае реализации негативного сценария, но считает, что в этом случае ЦБ даст банкам новые регуляторные послабления по резервам.

Источник: rbc.ru