Артур Хеєс пояснив негативну динаміку токенів після лістингу на CEX – ForkLog UA

Екс-глава BitMEX Артур Хеєс у новому есе PvP назвав поточний цикл на ринку криптовалют «гравець проти гравця», у якому пересічні інвестори зазнають втрат через високий FDV нових токенів, а збагачуються венчурні фірми та криптобіржі.

Команда експерта спробувала відповісти на низку запитань:

- Чи варто платити біржам за лістинг, щоб у токена було більше шансів на памп?

- Чи не занадто велика оцінка проєктів, що запускаються?

Для цього аналітики сформували репрезентативну вибірку зі 103 протоколів, токени яких отримали лістинг на CEX цього року.

Хеєс підкреслив, що створення корисного продукту або послуги зі зростаючим числом клієнтів, які платять, — це «секретний соус» для успішного Web3-проєкту. Лістинг на централізованих платформах не є визначальним, додав він.

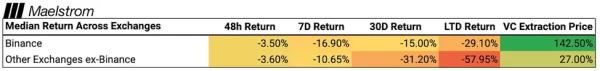

Джерело: Maelstrom.

Згідно з ілюстрацією, додавання токена до списку вторгованих інструментів на CEX не принесло віддачі. У виграші опинилися тільки венчурні інвестори, оскільки медіанна ціна зросла на 31% порівняно з FDV останнього приватного раунду (останній стовпець).

Наведена таблиця також вказує на відсутність гарантій зростання котирувань з урахуванням лістингу на Binance. Екс-глава BitMEX зазначив, що останній має сенс тільки в тому разі, якщо сама платформа зважиться на цей крок через популярність проєкту і залучену в нього спільноту. У цьому сценарії командам потрібно буде передати або продати частину токенів біржі.

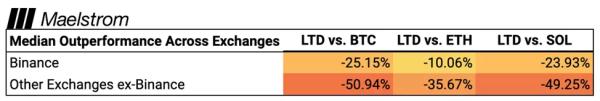

Аналітики також порівняли динаміку активів відносно зміни вартості біткоїна, Ethereum і Solana та отримали незадовільні результати.

Джерело: Maelstrom.

На підставі другої таблиці Хеес зробив висновок, що проєктам потрібно знизити свої оцінки на старті на 40-50%, тоді вони стануть привабливими.

У ситуації, що склалася, експерт звинувачує венчурних інвесторів, які переконують засновників проводити приватні раунди з FDV, що постійно збільшується. Таким чином вони прагнуть окупити свої інвестиції в неліквідні проєкти на ранніх стадіях.

Високі FDV дають змогу венчурним фірмам показати більший нереалізований прибуток і залучити кошти в наступний фонд, вказав Хеєс.

Після лістингу настає реальність — ринок демонструє, що команди не створили продукт або послугу, за яку достатня кількість користувачів платитиме реальні гроші. це могло б виправдати їхню «сміховинно високу FDV».

З цієї причини венчурні фонди підштовхують засновників якомога довше відкладати запуск токенів і продовжувати проводити приватні раунди. У підсумку, коли проєкт виходить на біржу, він «падає як камінь».

У цьому сценарії венчурні інвестори здебільшого не залишаються в програші, оскільки FDV, що обвалилися, однаково перевищують суми, які вони заплатили, пояснив Хеєс.

Згідно з експертом, у завищеній розводненій вартості зацікавлені також біржі. По-перше, торгові збори стягуються у відсотках від номіналу токена. По-друге, високий FDV і низький доступний призводить до передачі платформам нерозподілених активів. Медіанний відсоток за вибіркою склав 18,6%.

Екс-CEO BitMEX як проблему також виділив непомірні витрати на лістинг. Вони можуть досягати 16% пропозиції токенів і $5 млн у BNB для Binance і до $2 000 000 на інших майданчиках.

Як рішення він бачить або відмову засновників від сплати комісій з фокусом на залученні більшої кількості користувачів, або зниження апетитів біржами.

«Що гірший проєкт, то вища плата. […] Якщо у нього мало юзерів, то потрібен CEX, щоб вивалити на ринок своє „собаче лайно“. Якщо ж є відповідний продукт і здорова екосистема, що зростає, лістинг на біржі не настільки необхідний. Спільнота підтримає ціну токена, де б його не розмістили», — прокоментував експерт.

Насамкінець Хеєс закликав засновників дозволити інвесторам розбагатіти. Для цього він рекомендував спочатку проводити приватний посівний раунд з метою створення продукту для дуже обмеженого кола користувачів. І лише після цього здійснювати лістинг з маленьким FDV. Низька ціна дасть змогу сформувати лояльну і залучену спільноту.

Замість CEX екс-CEO порадив розглянути лістинг на DEX. У цьому випадку можна обійтися без додаткових витрат. За наявності зацікавлених користувачів продукту зростання котирувань не змусить себе чекати, запевнив експерт.

«Я хочу, щоб проєкти, які ми підтримуємо в Maelstrom, перестали турбуватися про те, який CEX їх візьме, і почали думати про їхню „грьобану“ кількість DAU», — підсумував він.

Нагадаємо, Хеєс, який ще нещодавно позитивно оцінював перспективи ринку мем-коїнів, зазнав унаслідок торгівлі двома монетами нереалізованого збитку в розмірі $47 000.

У вересні Binance анонсувала запуск премаркету, на якому торгуватимуться реальні токени, а не деривативи.